Por que maiores gastos não farão o PIB crescer tanto como pode parecer

novembro 21, 2022No último dia 16 de novembro, o governo eleito entregou ao Congresso Nacional a PEC da Transição. Aqueles que esperavam, eventualmente, algum resquício de responsabilidade fiscal para os próximos 4 anos do governo eleito, podem ter se sentido, de certa forma, decepcionados.

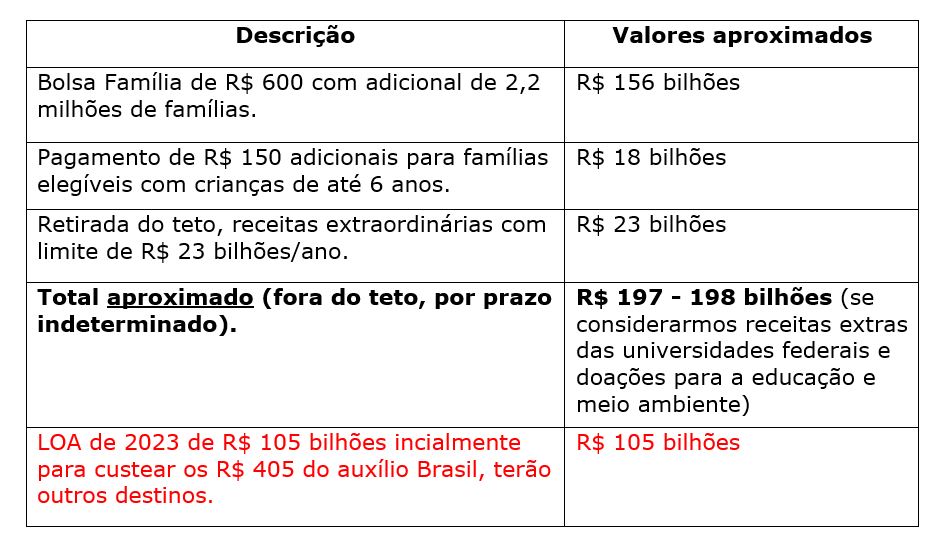

Vamos lá. Inicialmente se preconizava um furo do teto de gastos próximo a R$ 70 bilhões por apenas 1 ano (2024) – ou pelo menos era isso que os agentes econômicos esperavam. Desses R$ 70 bilhões, R$ 52 bilhões se referiam ao excedente de R$ 200 do recém renomeado Bolsa Família. Sim, pois R$ 405 desse mesmo Bolsa Família, até o momento denominado Auxílio Brasil, já estava contemplado na Lei do Orçamento Anual (LOA) no valor de R$ 105 bilhões.

Nesta nova PEC da Transição, urge ressaltar, ainda a ser submetida por dois turnos para ser apreciado pelo Congresso e Senado com três quintos de aprovação pelos congressistas (308 na Câmara de e 49 no senado), esses R$ 105 bilhões terão outro destino e não mais o que está na LOA. Ou seja, esses recursos seriam alocados para outras áreas, como a recomposição da verba do Farmácia Popular, o aumento real do salário mínimo e ampliação de investimentos públicos. Mas, independentemente do processo de apreciação dessa nova PEC, os mercados parecem não ter recebido muito bem essa informação.

Continua ainda as discussões sobre responsabilidade social versus responsabilidade fiscal. Óbvio que sem responsabilidade fiscal, não é possível que o governo almeje uma maior responsabilidade social.

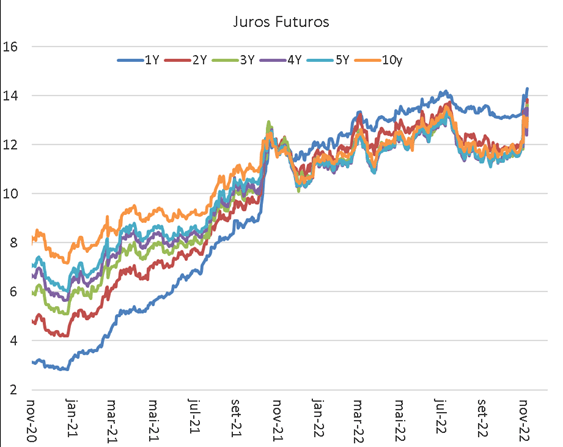

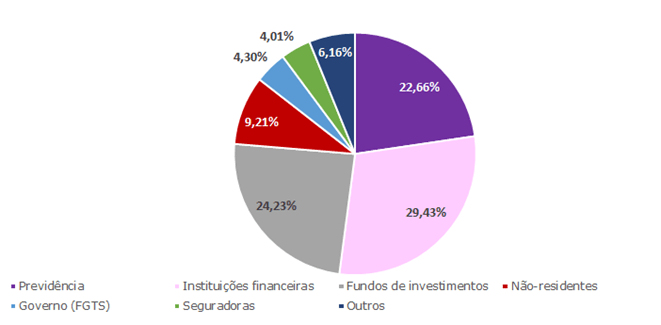

O nexo causal é claro: Se a responsabilidade fiscal for desrespeitada e nenhum arcabouço fiscal for posto em seu lugar, de forma a mostrar alguma retidão fiscal, os financiadores da dívida pública, conforme destacado no quadro abaixo, buscarão maiores retornos para financiar o governo, resultando assim em maiores taxas de juros na economia, o que certamente prejudicaria o expansionismo fiscal e benesse social tão almejada pelo proponente.

Esse efeito, chamado de “efeito deslocamento” ou “crowding out effect” pode ser explicado de forma mais elucidativa através do Modelo de Mundell-Fleming no apêndice.

Financiadores da dívida pública federal – R$ 5,495 trilhões

Fonte: Relatório Mensal da Dívida Pública Federal (Set//22)

https://sisweb.tesouro.gov.br/apex/f?p=2501:9::::9:P9_ID_PUBLICACAO:45062

A proposta do governo envolve que fiquem fora do teto de gastos por prazo indeterminado até R$ 198 bilhões divididos conforma a tabela a seguir:

Dessa forma, dado um maior risco fiscal que o país tende a incorrer, junto com a possibilidade de downgrades em nossas notas junto as agências de rating, estamos estimando que o câmbio para 2023 deva ficar entre R$ 5,60 e R$ 5,70 e as taxas de juros não deverão abaixar no ritmo esperado elos agentes econômicos. Se a PEC da Transição for aprovada pelas duas casas como proposta, estimando uma taxa básica final de juros (Selic) para 2023 de 14,5%

APÊNDICE: Arcabouço teórico simples: Modelo de Mundell-Fleming

Para os leitores pacientes, que queiram navegar em modelos econômicos, o presente apêndice busca mostrar de que forma um aumento de gastos do governo, aliado a um maior risco fiscal, pode não resultar em um expansionismo da atividade econômica como defendido.

O modelo de Mundell-Fleming (Robert Mundell e Marcus Fleming) é conhecido como um importante modelo para economias abertas sujeitas a flutuações cambiais, dada mudanças na percepção de risco dos agentes econômicos e conjunção de políticas fiscais e monetárias.

O modelo de Mundell-Fleming expande o modelo IS (Investment – Saving), LM (Liquidity Money) dos economistas John Hicks e Alvin Hansen, através do qual buscam explicitar o pensamento do economista britânico John Maynard Keynes de uma forma mais intuitiva.

a) Curva IS (Investment – Saving)

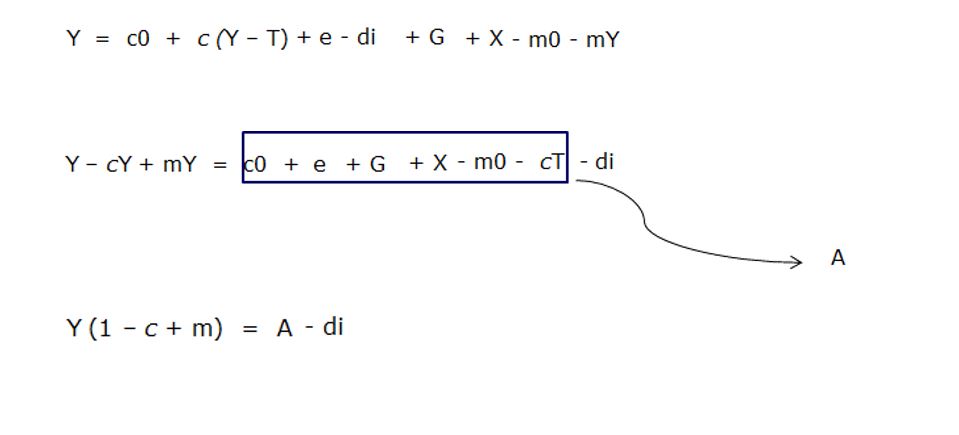

A curva IS busca mostrar combinações de juros e renda (PIB = Y) onde o mercado de bens e serviços esta em equilíbrio. Algebricamente teríamos:

Y = C + I + G + X – M

Onde:

C = Consumo das famílias

C = Co + c (Y-T), o qual é impactado por uma variável independente Co, além da renda (Y = PIB), posto que quanto maior a renda, maior o consumo, deduzido dos impostos que as famílias tem de pagar ao governo (T), multiplicado pela propensão marginal a consumir, ou uma parcela da renda dedicada ao consumo (c).

I = Investimento das empresas em formação Bruta de Capital

I = eo – di, dado que os investimentos dependem negativamente da taxa de juro real (i), o coeficiente da equação dos investimentos é negativo, multiplicado pelo coeficiente “d”. A variável “eo” corresponde ao arcabouço institucional, segurança jurídica e confiança no futuro. Dessa forma, sabemos que os investimentos em formação bruta de capital dependem negativamente das taxas de juros reais (nominais descontadas da inflação) e da confiança no futuro da economia.

G = Gastos do governo

X = Exportações

X = ƒ (câmbio real e renda internacional ou Y*)

Pois, quanto mais depreciado o câmbio real, maior a competitividade dos bens non-tradables e, quanto maior a renda dos nossos parceiros comerciais Y*, maior o ímpeto importador deles, o que no caso seriam nossas exportações.

M = Importações

M = mo + mY, dado que nossas importações, além de dependerem do câmbio real, dependem também da nossa própria renda ou PIB (Y). Sim, pois quanto menor o nosso crescimento econômico (PIB = Y), ceteris paribus, menor o nosso nível de consumo externo ou importação. Dai a propensão marginal a importar (m), que multiplica a nossa renda.

Colocando tudo junto teríamos:

Y = C + I + G + X – M

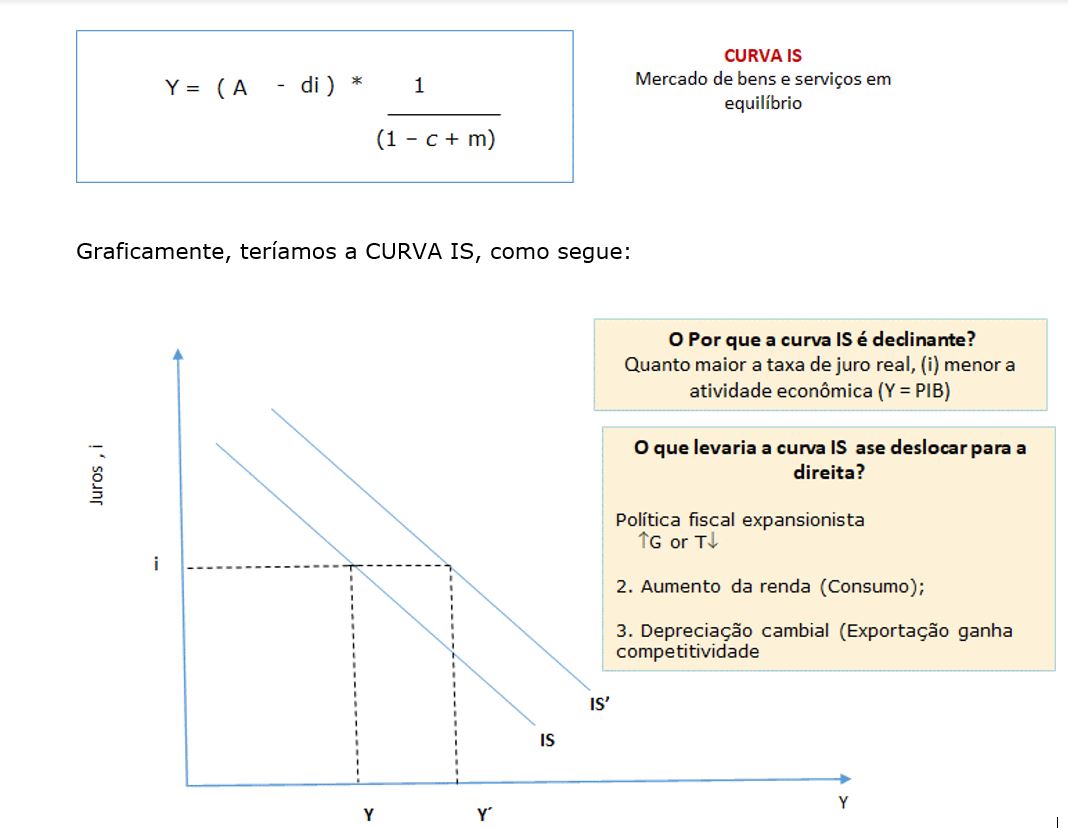

Graficamente, teríamos a CURVA IS, como segue:

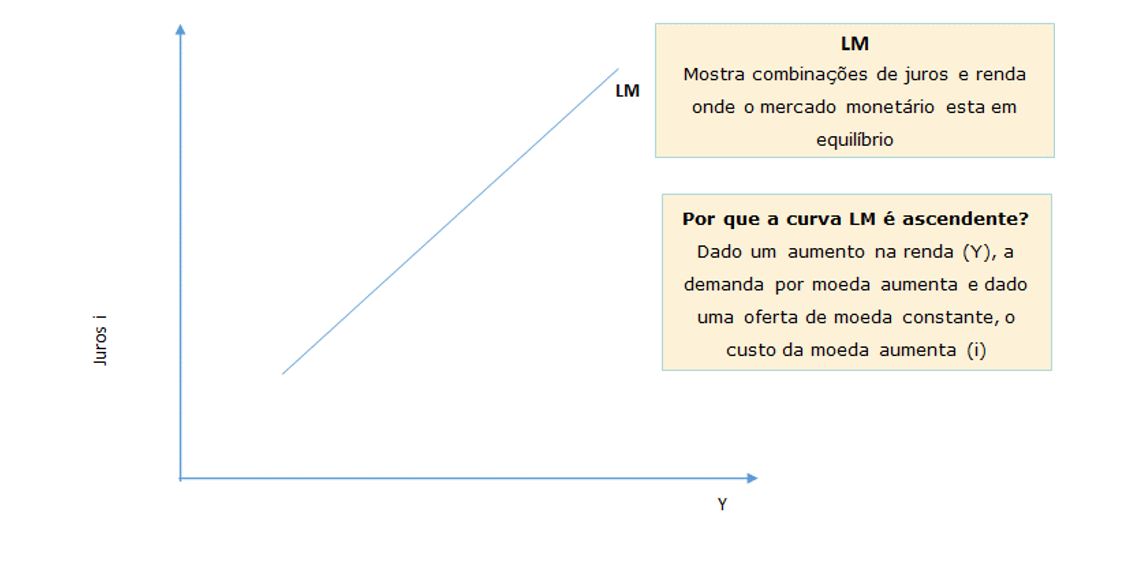

b. Curva LM (Liquidity – Money)

A curva LM busca mostrar combinações de juros e renda (PIB = Y) onde o mercado MONETÁRIO esta em equilíbrio. Algebricamente teríamos:

M/P = kY – hi

Onde:

M = Oferta monetária

P = nível de preços

K e h = Coeficiente

Y = Renda (PIB)

i = juro real

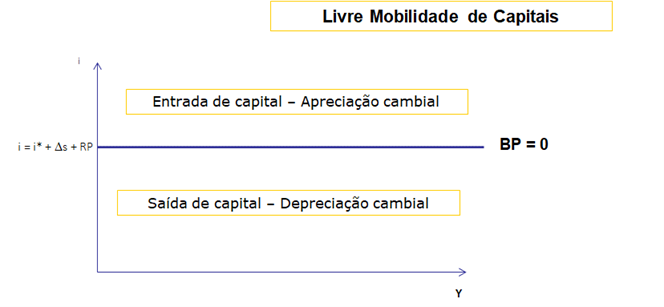

c. Curva BP (Balance of Payments)

A curva BP busca mostrar como o movimento de capitais (entrada ou saída) ocorre, dada uma variação nos juros domésticos, internacionais expectativas de oscilação cambial e risco país (fiscal ou externo). Ou seja

Forma Linear i – i* – DS – Risco País (RP) = 0

(assumindo ativos substituíveis e de duration iguais)

Onde

i = Juro doméstico

i* = Juro internacional

Ds = Variação cambial

Risco País = Risco País (fiscal, soberano, etc.)

Se assumirmos um país com livre mobilidade de capitais e riscos semelhantes, teríamos, graficamente, a curva BP, como segue:

A área acima da linha BP ou i > i* + DS + RP seria uma área de entrada de capital e pressão para apreciação cambial. Área abaixo da linha BP ou i < i* + DS + RP, seria uma área de saída de capital e pressão para depreciação cambial.

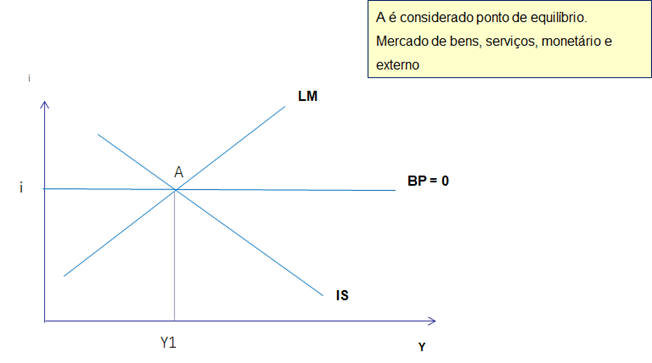

Dessa forma, se colocarmos IS//LM//BP e um mesmo gráfico, teríamos:

O que pode acontecer com a economia brasileira?

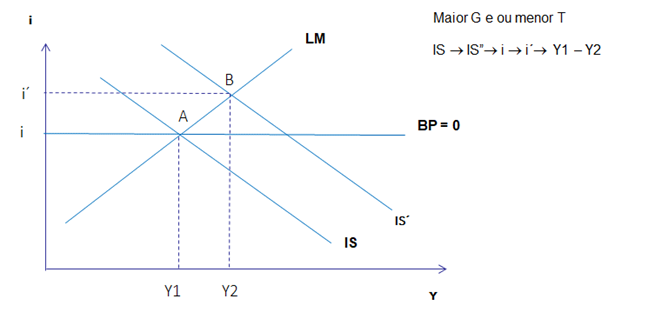

Depois dessa enorme digressão sobre o modelo de Mundell-Fleming, vamos assumir agora uma política fiscal expansionista com maiores gastos do governo, o que faria a curva IS se deslocar para a direita incialmente, como segue:

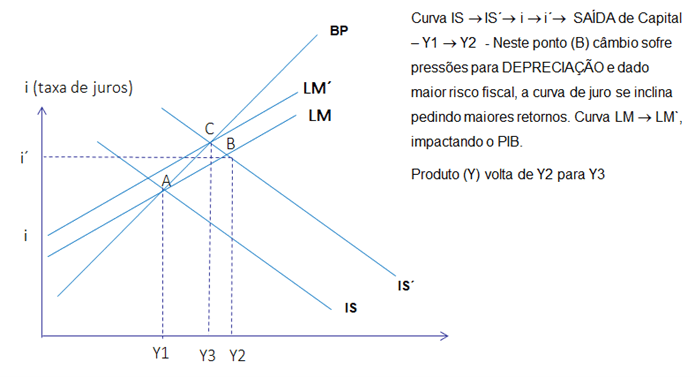

Não obstante, os agentes econômicos, percebendo um maior risco fiscal, passariam a demandar maiores retornos em títulos públicos, o que faria a curva BP se inclinar positivamente, e os juros subirem, ou a curva LM se deslocar para a esquerda, culminando com um crescimento econômico menor do que o esperado pelos policymakers. Daí, o efeito deslocamento ou crowding out effect. Os recursos que o governo coloca na economia são deslocados para a compra de títulos públicos, dado o maior risco fiscal e maior remuneração auferida, diminuindo o impacto expansionista inicial pretendido.

Como evidência empírica, conforme a curva de juros mostra, os agentes econômicos já estão pedindo maiores retornos (inclinação maior da curva) e o risco país chegou a aumentar 10% em apenas um dia, com impactos na paridade cambial. Obviamente que, se a curva de juros continuar se inclinando mais, dados um ainda maior risco fiscal e a visão de que o Banco Central ao invés de cortar, subirá mais a taxa Selic, talvez o impacto final na economia real possa até ser uma contração, levando para um PIB ou cruzamento da IS//LM aquém de Y1.