O paradoxo do Navio de Teseu e a gestão de investimentos

julho 11, 2022A mitologia grega é repleta de estórias de heroísmo e bravura, e dentre elas encontramos a lenda de Teseu, o herói responsável por derrotar o Minotauro.

A narrativa conta que jovens atenienses eram enviados de barco até a ilha de Creta, para serem entregues ao Minotauro como parte do pagamento de um tributo devido pelos atenienses pela morte de Androgeu, filho de Minos.

Em um dos envios, Teseu, filho de Egeu (rei de Atenas), decide se juntar aos enviados e navegar até Creta com o objetivo de assassinar a fera, prometendo ao seu pai que em seu retorno levantaria velas brancas em seu barco (diferente das pretas, usuais), sinalizando sua vitória.

Teseu saiu da batalha vitorioso, mas em seu retorno se esqueceu de içar velas brancas, segundo a lenda. Seu pai teria então se suicidado pensando que seu filho estava morto.

O navio que realizou esta importante viagem foi então preservado, ao longo de décadas, como uma espécie de monumento. Como era objeto de reverência, o navio foi recebendo manutenções e, durante décadas, as madeiras que iam apodrecendo eram substituídas por novas.

Essa quimera suscitou um paradoxo – O Paradoxo do Navio de Teseu – que foi debatido por vários anos, por diversos filósofos, recentemente citado na série WandaVision (Marvel), e até hoje não encontra uma resposta final: podemos afirmar que o barco com as peças substituídas é o mesmo barco que de fato levou Teseu e os Atenienses para Creta? Ou agora este seria um novo barco, já que materialmente houve interferência em seus componentes?

De fato, o assunto é bastante complexo e não por conta do barco em si. Ele traz uma discussão sobre identidade e pode nos trazer insights valiosos para nossa vida, inclusive quando falamos de investimentos e gestão do capital.

Imaginemos o Navio de Teseu sob duas perspectivas: a da estratégia de investimentos e a do investidor no tempo.

• Perspectiva de estratégia de investimentos: é comum ver investidores copiando estratégias que deram certo com outras pessoas, sem entender os princípios e circunstâncias em que foram utilizadas, e assumem que esta deva funcionar sempre.

Esse é um acontecimento frequente hoje em dia, principalmente com diversas pessoas oferecendo “soluções prontas” na internet. Mas vamos além: isso já acontece há décadas na indústria financeira, com os fundos de investimentos.

Considere uma estratégia (ou um fundo de investimento) como sendo o barco. Tendo ela funcionado para o investidor A (ou para um gestor), se for replicada por um investidor B em outras condições, será a mesma estratégia?

Devemos entender que a estratégia se baseia em algumas premissas como liquidez, perfil de risco e prazo de investimento. Se o gestor de um fundo, por exemplo, desenvolve sua estratégia para um perfil de risco agressivo e visando retornos em longo prazo, ao tentar substituir essas “peças” por outras (investir pensando em retirar o dinheiro em pouco tempo, por exemplo), o investidor se coloca no risco de não estar de fato com a mesma estratégia em mãos. É uma atitude que pode trazer muito prejuízo financeiro para o investidor.

De fato, é comum que o investidor falhe nessa análise e, consequentemente, na seleção da estratégia correta, por achar que replicar é o suficiente. Essa falha de julgamento acaba aumentando, inclusive, sua suscetibilidade a vieses comportamentais na hora de investir.

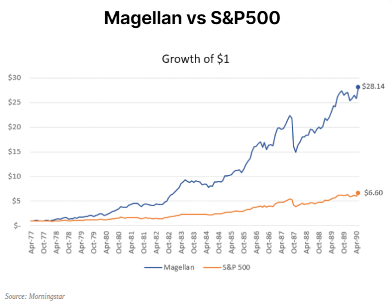

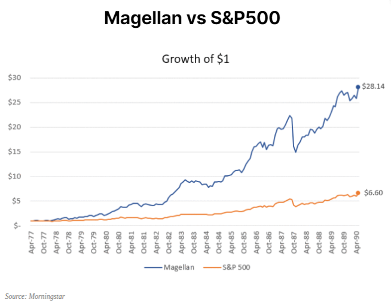

Peter Lynch, gestor do fundo Fidelity Magellan de 1977 a 1990, obteve um retorno anual de 29% com sua estratégia. Entretanto, o investidor médio desse fundo perdeu dinheiro nesse período. É um caso em que o gestor estabeleceu uma estratégia de longo prazo, e os investidores que apenas quiseram replicar a estratégia, mas trocando essa “peça” fundamental para curto prazo, perderam dinheiro. Ou seja, a estratégia não foi a mesma ao final.

O Fidelity Magellan obteve grandes ganhos em alguns anos – como em 1980, quando o fundo teve 70% de retorno – e ganhos reduzidos em outros anos. Nos anos de ganho reduzido, os investidores do fundo que apenas “compraram” a estratégia pronta, mas não estavam alinhados com as condições do gestor, acabaram se surpreendendo e abandonando o fundo no momento inadequado.

• Perspectiva do investidor no tempo: imagine agora que você, investidor, é o navio em questão. Conforme o tempo passa e você adquire conhecimento, mudam suas crenças, você conhece novas pessoas e vivencia situações diferentes. Você acaba mudando sua maneira de pensar e suas necessidades são alteradas. Pouco a pouco você substitui algumas de suas “peças”. Você continua sendo a mesma pessoa de dez anos atrás?

Por mais que você ainda seja reconhecido por todos como a mesma pessoa, o mesmo CPF e muitas vezes o mesmo endereço, suas características de investidor possivelmente mudaram em dez anos. Talvez antes você possuísse maior tolerância ao risco, hoje menos. Há alguns anos atrás você tinha alguns objetivos a serem alcançados, e hoje eles mudaram. Antes você queria aumentar o patrimônio, hoje quer usufruir de renda passiva.

Apesar de toda a complexidade filosófica do tema, do ponto de vista de gestão dos seus investimentos, parece claro que não existe investimento perfeito e estratégia imutável (um único tamanho que serve para todos). O investidor precisa, na verdade, adequar sua estratégia aos seus momentos de vida e objetivos.

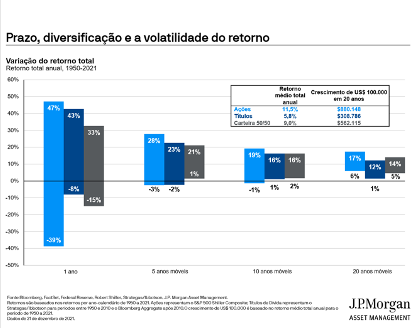

Vemos na figura abaixo, um estudo do J.P. Morgan, que retrata a rentabilidade média de cada classe de ativo, quando vistos sob diferentes janelas de investimentos.

Repare no eixo X (prazo de investimento) que em períodos curtos (um ano), as ações (azul-claro) podem trazer rentabilidades de mais de 40%. Entretanto, como os preços são muito instáveis e voláteis, estas podem, igualmente, trazer prejuízos de mais de 30% nesta mesma janela temporal. Se você precisasse retirar seu investimento em menos de um ano, você teria uma chance alta de resgatar menos do que o valor investido.

Olhando os títulos públicos/renda-fixa (barra azul-escuro) em período curto de um ano, estes possuem menor volatilidade, e trazem uma chance maior de ganhos do que perdas (o retorno médio varia de -8% a 43% a.a). Assim, se tornam mais adequados quando você tem objetivo de resgate do dinheiro em curto prazo.

Caso seu objetivo financeiro seja pensado em uma janela de longo prazo, digamos 20 anos, podemos perceber, olhando o gráfico, que o desempenho médio de uma carteira de ações é melhor do que os títulos públicos. Essa é a importância de fazer a escolha dos ativos certos de acordo com seus objetivos e prazos.

Claro que a alocação do investidor institucional, como bancos ou fundos de investimento, é diferente da pessoa física. Aqueles possuem como objetivo superar a média do mercado e focam em performance a todo o momento. Estes precisam alocar o recurso de modo a atingir seus objetivos, com diferentes prazos, liquidez e valores.

A alocação do seu dinheiro, pensando nos seus objetivos, não somente vai fazer com que a estratégia esteja adequada para cada época específica da sua vida (devendo sempre ser revisada quando as circunstâncias mudarem), como também te propiciará menor preocupação com oscilações e notícias de mercado.

Ademais, você não precisará se preocupar em encontrar uma estratégia pronta e otimizada e replicá-la. Sua carteira terá a diversificação ideal para você em cada momento da sua vida. Basta entender em qual ponto da viagem você está e escolher as “peças” adequadas para que o seu navio possa atingir o final da viagem com segurança.