O guia completo da precificação de opções – parte 1

setembro 13, 2022O preço de uma opção, ou prêmio, é determinado pelo preço do ativo objeto em conjunto com os termos daquele contrato de opção.

“Como assim, termos, Fernando?”

Aqui, estamos falando das seguintes variáveis, além do preço do ativo objeto que já mencionei no parágrafo de abertura: strike da opção, tempo até o vencimento da opção, volatilidade do ativo (implícita), taxa livre de risco, dividendo a ser pago (caso haja) do ativo.

Valor Intrínseco:

O valor intrínseco de uma opção é o preço que aquela opção deveria valer se o exercício fosse hoje. Se aquela opção expirasse hoje, quanto ela deveria valer? Esse é o que chamamos de valor intrínseco.

Para calcularmos esse valor, basta fazermos a diferença entre o preço do ativo no mercado à vista e o preço do strike da opção.

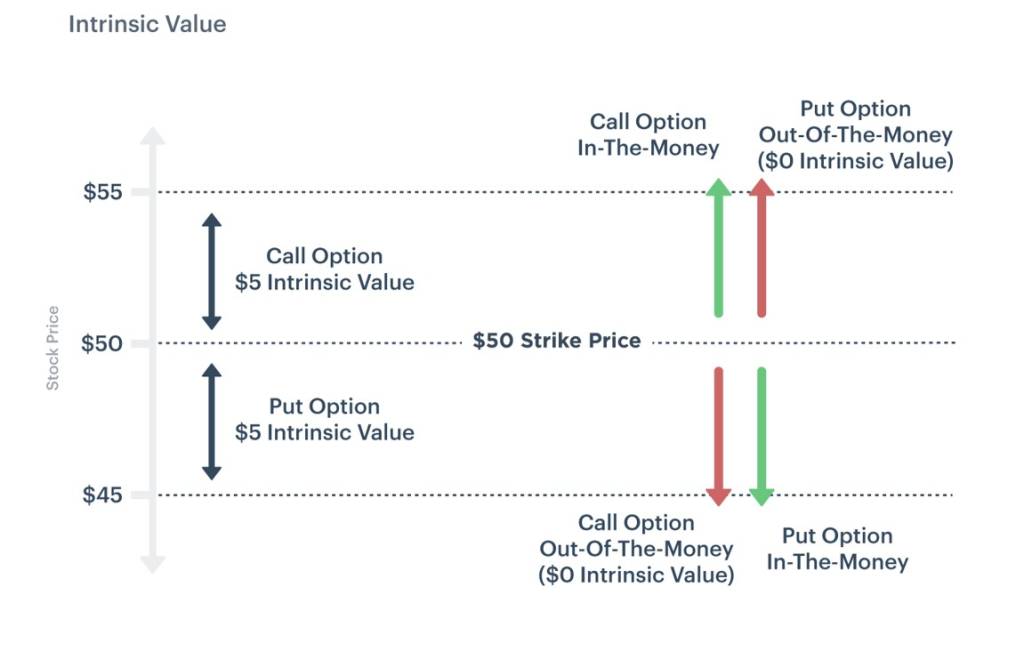

Uma opção de compra, geralmente, vai ter valor intrínseco quando o ativo objeto estiver custando mais caro do que o strike da opção. Já no caso da put, a não ser em casos especiais, quando o preço do ativo objeto estiver abaixo (mais barato) do que o strike da opção, a put terá valor intrínseco.

Dando um exemplo numérico, se temos uma call hipotética de strike R$ 50 e o ativo objeto está cotado a R$ 55 no mercado à vista, a opção terá R$5 de valor intrínseco.

Na maioria dos casos, o prêmio da opção será maior que o valor intrínseco, devido a fatores externos como o tempo até o vencimento e a volatilidade. Esse “excesso”, ou gordura, é o que chamamos de valor extrínseco.

O valor intrínseco depende basicamente do strike da opção. Todos os demais fatores mantidos constantes, conforme subimos o strike das opções, o valor intrínseco de uma call vai diminuir, ao passo que o de uma put vai aumentar.

Valor Extrínseco

Outra componente nos prêmios das opções é o famoso valor extrínseco. Esse atributo também é muitas vezes chamado de valor temporal, porque é um valor que depende dos fatores externos que citei anteriormente, especialmente do tempo que falta até a maturidade, ou até o vencimento da opção.

Se o preço do ativo objeto estiver muito acima ou muito abaixo do preço do strike da opção, então esse valor extrínseco perde a relevância, porque os fatores externos terão pouca influência na formação do preço do derivativo.

A maior atenção com o valor extrínseco deve ser dada justamente quando a ação estiver com o preço variando muito próximo do strike da opção que você deseja negociar.

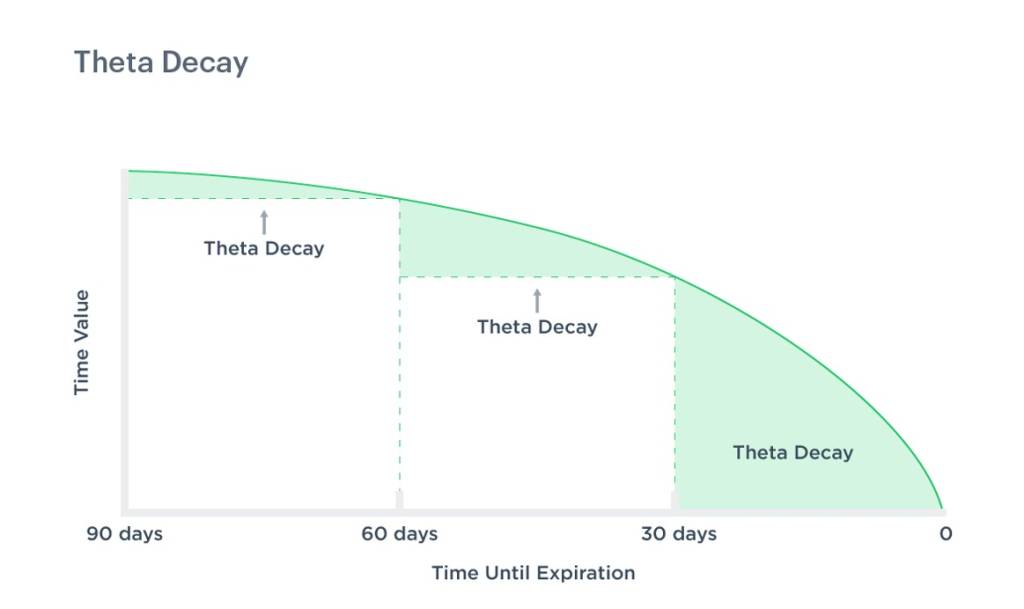

O valor extrínseco diminui conforme o preço da ação vai cada vez mais “no sentido” da sua opção (para cima no caso das calls, e para baixo no caso das puts), assim como ele também diminui conforme o tempo até o vencimento diminui (o dia do vencimento vai se aproximando).

O “decaimento” do preço de uma opção, dado que todos os outros fatores se mantenham estáticos (apenas o tempo passe) é chamado, em inglês de theta decay e se comporta conforme o gráfico abaixo.

O valor extrínseco pode ser enxergado como o verdadeiro custo de uma opção. Esse “preço” representa o custo de oportunidade de se beneficiar dos movimentos futuros do ativo objeto através de uma opção.

Na segunda parte desse artigo, vou tratar sobre as gregas e as forças que movimentam os preços das opções conforme os modelos de precificação. Não deixe de ficar ligado.