Mordida da deflação: dividendos de FIIs de “papel” caem até 88% após três meses de IPCA negativo

outubro 11, 2022

O Índice de Preços ao Consumidor Amplo (IPCA) registrou em setembro mais um resultado negativo e elevou a preocupação dos investidores de fundos imobiliários de recebíveis – também conhecidos como fundos de “papel”. Nos três meses de deflação, entre julho e setembro, esses FIIs reduziram a distribuição de dividendos em até 88%.

Se o impacto do IPCA já era esperado, a duração do período de deflação surpreendeu analistas, que ainda enxergam espaço para novas quedas nos rendimentos dos fundos.

Em setembro, o IPCA fechou com uma taxa negativa de 0,29%, segundo dados divulgados nesta terça-feira (11) pelo Instituto Brasileiro de Geografia e Estatística (IBGE). Foi o terceiro mês consecutivo de deflação. Em agosto, o indicador ficou em -0,36% e, em julho, -0,68%. Os números não são nada bons para parte dos fundos imobiliários.

Em agosto, levantamento da Guide Investimentos listou os 19 FIIs mais sensíveis às variações do IPCA e que poderiam ser afetados pela deflação nos meses seguintes. Parte considerável dos investimentos realizados por esses fundos estava indexada ao índice de inflação do IBGE – e, por isso, estimava-se que resultados negativos do indicador reduziriam os dividendos.

CONTINUA DEPOIS DA PUBLICIDADE

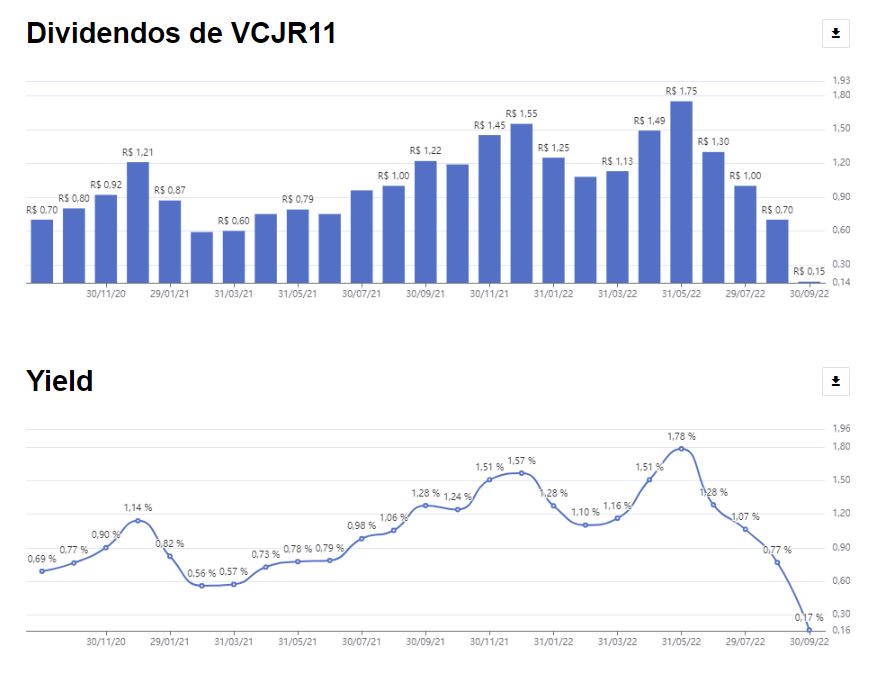

E de fato isso acabou ocorrendo. Um exemplo é o Vectis Juros Real (VCJR11) que distribuiu R$ 1,30 por cota em julho e, em outubro, repassou R$ 0,15 por cota – uma queda de 88%.

Os FIIs Kinea Índices de Preços (KNIP11) e Kinea High Yield (KNHY11) – cuja exposição ao IPCA chegava a 90% da carteira – reduziram os dividendos em 77% e 71%, respectivamente.

Confira a lista completa, que aponta o histórico de pagamentos e a variação dos dividendos repassado em julho e outubro (ou setembro, caso o FII ainda não tenha anunciado os rendimentos deste mês):

| Fundo | Ticker | Dividendos pagos em julho/22 | Dividendos pagos em agosto/22 | Dividendos pagos em setembro/22 | Dividendos pagos em outubro/22 | Variação dos dividendos pagos entre julho e setembro/22 (%) | Variação dos dividendos pagos entre julho e outubro/22 (%) |

| Vectis Juros Real | VCJR11 | R$ 1,30 | R$ 1,00 | R$ 0,70 | R$ 0,15 | -46% | -88% |

| Kinea Índices de Preços | KNIP11 | R$ 1,50 | R$ 1,04 | R$ 0,58 | R$ 0,35 | -61% | -77% |

| Kinea High Yield Cri | KNHY11 | R$ 1,28 | R$ 1,16 | R$ 0,76 | R$ 0,37 | -41% | -71% |

| Polo Crédito Imobiliário | PORD11 | R$ 1,72 | R$ 1,50 | R$ 1,15 | R$ 1,10 | -33% | -36% |

| Barigui | BARI11 | R$ 1,50 | R$ 1,40 | R$ 1,05 | R$ 1,00 | -30% | -33% |

| Banestes Recebíveis | BCRI11 | R$ 1,47 | R$ 1,35 | R$ 1,29 | R$ 1,10 | -12% | -25% |

| Habitat II | HABT11 | R$ 1,30 | R$ 1,30 | R$ 1,03 | R$ 1,00 | -21% | -23% |

| Ourinvest JPP | OUJP11 | R$ 1,47 | R$ 1,35 | R$ 1,25 | R$ 1,20 | -15% | -18% |

| Fator Veritá | VRTA11 | R$ 1,21 | R$ 1,10 | R$ 1,10 | R$ 1,00 | -9% | -17% |

| XP Crédito | XPCI11 | R$ 1,05 | R$ 1,02 | R$ 0,96 | R$ 0,88 | -9% | -16% |

| Plural Recebíveis Imobiliários | PLCR11 | R$ 1,17 | R$ 1,19 | R$ 1,19 | R$ 1,05 | 2% | -10% |

| VBI CRI | CVBI11 | R$ 1,30 | R$ 1,00 | R$ 0,74 | – | -43% | – |

| REC Recebíveis Imobiliários | RECR11 | R$ 1,15 | R$ 1,02 | R$ 0,80 | – | -30% | – |

| Hectare Ce | HCTR11 | R$ 1,50 | R$ 1,25 | R$ 1,10 | – | -27% | – |

| Riza Arctium Real Estate | ARCT11 | R$ 1,17 | R$ 1,02 | R$ 0,90 | – | -23% | – |

| RBR Rendimento High Grade | RBRR11 | R$ 1,27 | R$ 1,10 | R$ 1,00 | – | -21% | – |

| Iridium Recebíveis Imobiliários | IRDM11 | R$ 1,29 | R$ 1,33 | R$ 1,27 | – | -2% | – |

| Capitânia Securities | CPTS11 | R$ 1,10 | R$ 1,10 | R$ 1,10 | – | 0% | – |

| Mauá Capital Recebíveis | MCCI11 | R$ 1,10 | R$ 1,10 | R$ 1,10 | – | 0% | – |

Fonte: Economatica

“A previsão que tínhamos feito para o impacto da deflação nos dividendos de fundos imobiliários de recebíveis tem se consolidado de uma forma bastante evidente”, avalia Caio Ventura, analista da Guide Investimentos. “E o resultado do IPCA nos últimos meses trouxe o dividend yield (taxa de retorno com dividendos) dessa classe de ativo mais para baixo”.

CONTINUA DEPOIS DA PUBLICIDADE

De acordo com levantamento do InfoMoney – com dados da Economatica, plataforma de informações financeiras – o dividend yield médio mensal dos 19 fundos indicados no estudo da Guide caiu de 1,31% em julho para 1% em setembro. O percentual de outubro ainda depende da divulgação dos rendimentos de algumas carteiras.

Leia também:

Por que os dividendos dos fundos de “papel” caíram?

Entre os títulos de renda fixa que podem compor o portfólio de um fundo de recebíveis está o CRI (certificado de recebíveis imobiliários), instrumento usado por empresas do setor para captar recursos no mercado.

Na prática, as companhias “empacotam” receitas futuras que têm para receber (como aluguéis ou parcelas pela venda de apartamentos, por exemplo) em um título (o CRI) que é vendido aos investidores – entre eles, os fundos imobiliários. Em geral, o CRI oferece um rendimento prefixado mais a correção monetária, seguindo algum indicador, que normalmente é a taxa do CDI ou o IPCA.

Quando o indexador do título sobe, a receita do fundo cresce e o dividendo distribuído aos cotistas pode ser elevado. A dinâmica explica os rendimentos turbinados dos FIIs de recebíveis nos últimos anos, em que houve forte elevação de juros e da inflação. Quando o indexador cai, porém, a receita do fundo encolhe – e a redução pode influenciar nos dividendos pagos aos investidores.

Vale lembrar que nem todas as carteiras distribuem mensalmente a correção monetária dos CRIs para os cotistas – apenas o rendimento prefixado. Nesse modelo, o FII cria uma reserva de recursos que ajuda a atenuar o impacto da queda do índice de inflação nos repasses para os investidores.

Outros fundos, entretanto, consideram a correção monetária como parte do lucro e distribuem a atualização nos rendimentos pagos aos cotistas. A lógica é que o rendimento prefixado dos CRIs investidores seria suficiente para cobrir um eventual resultado negativo do IPCA – mas ainda que não fiquem “zerados”, os repasses de dividendos podem diminuir em casos de deflação.

Para evitar sustos, a diferença no regime de distribuição de dividendos precisa estar no radar do investidor, de acordo com Marx Gonçalves, analista da Nord Research, que cita o exemplo dos fundos Kinea Índices de Preços (KNIP11) e Kinea High Yield (KNHY11). Ambos os fundos têm por regra distribuir tanto o rendimento prefixado quanto a correção monetária todos os meses aos cotistas.

“Por isso, quando o IPCA estava bem elevado, os fundos da Kinea acabavam se beneficiando e distribuindo dividendos elevados”, relembra. “Agora que o indicador tem registrado deflação, o regime adotado por eles acaba reduzindo as distribuições”. Gonçalves cita que o mesmo vale para o Kinea Securities (KNSC11), que não foi incluído no levantamento da Guide em agosto.

CONTINUA DEPOIS DA PUBLICIDADE

Leia também:

Dividendos dos FIIs de “papel” ainda vão cair mais?

Para Gonçalves, a intensidade do impacto da deflação nos dividendos dos fundos imobiliários de recebíveis não chega a ser uma surpresa para o mercado, mas a duração do movimento não estava prevista, reconhece.

“Nós pensávamos inicialmente que a deflação seria no máximo de dois meses, mas ela já está se prolongando um pouco mais e então o impacto [nos FIIs de recebíveis] deve seguir até o final do ano”, prevê.

O analista da Nord lembra que os FIIs costumam repassar o resultado da inflação com uma defasagem de um a dois meses após a divulgação do índice. Assim, os dividendos que os fundos estão distribuindo em outubro, por exemplo, embute a inflação de agosto ou setembro.

No caso do Vectis Juros Real (VCJR11), a defasagem é de dois meses – por isso, os dividendos de setembro (pagos em outubro) caíram tanto, conforme o relatório gerencial divulgado pelo fundo no início do mês. “Lembrando que o IPCA de julho de 2022 foi de -0,68% no mês e representou a maior deflação observada na série histórica do IBGE desde julho de 1994”, contextualiza o documento. “Portanto, os dividendos referentes a setembro – que serão distribuídos no dia 14 de outubro – são de R$ 0,15”.

Na página do Vectis Juros Real no InfoMoney é possível dimensionar o impacto da deflação na distribuição de dividendos do fundo, saindo do pico de R$ 1,75 por cota em junho – referente à receita do mês anterior, maio – e chegando nos atuais R$ 0,15 por cota.

Diante da defasagem no repasse da inflação, Gonçalves reforça que os fundos ainda vão sofrer com o arrefecimento da inflação nos próximos meses, mas a boa notícia é que o pior parece já ter passado, arrisca o analista.

CONTINUA DEPOIS DA PUBLICIDADE

“Os fundos já incorporaram as deflações de julho e agosto, que seriam as maiores”, calcula. “Daqui para frente, os FIIs vão continuar tendo um impacto negativo, mas não na magnitude vista até agora”, prevê.

Ventura, da Guide, vai na mesma linha e enxerga que os próximos meses ainda serão de redução nos dividendos dos FIIs de recebíveis, especialmente os que possuem muitos títulos indexados ao IPCA no portfólio.

“Olhando para o final do ano, a desinflação deve seguir e, com isso, ainda há espaço para mais redução dos dividendos”, projeta. “O movimento deve trazer mais volatilidade para as cotas desses FIIs”, observa.

Leia também:

Cadastre-se e saiba como utilizar o melhor das estratégias usadas pelos maiores investidores do mundo para aumentar seu patrimônio