Mesmo com “risco El Niño”, Rumo segue como preferida para exposição em infraestrutura para XP

janeiro 22, 2024A melhoria macro foi ofuscada por riscos do El Niño para a cultura de grãos e a navegação hidroviária para principais nomes do setor, como Rumo (RAIL3) e Hidrovias Brasil (HBSA3), de acordo com relatório do Research da XP publicado hoje. A análise revisou a cobertura de infraestrutura no Brasil, considerando que as projeções de inflação mais baixas e taxas de juros de longo prazo em patamares menores tendem a trazer bom desempenho para os papéis para o setor.

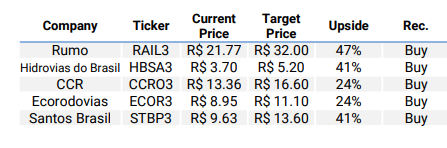

A Rumo segue sendo a preferência no setor, por assimetria positiva no lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês), com expectativa de forte crescimento atingindo R% 8,5 bilhões em 2025, e otimismo geral para a companhia em 2025. O Research da XP considera que a companhia também detém forte posição competitiva.

Como principais riscos, os analistas destacam a variação climática como impacto para a safra, em especial a produção de grãos em Mato Grosso (um dos principais motivos do rebaixamento de recomendação do Goldman Sachs para a companhia), a execução operacional de volumes considerando capacidade restrita e as potenciais despesas de capital no projeto Lucas do Rio Verde.

Masterclass Gratuita

O Ano da Virada

Descubra onde estarão as melhores oportunidades para multiplicar o seu patrimônio e ganhar uma renda extra em 2024

Para estradas com portagem (pedágio), a XP considera tanto a CCR (CCRO3) quando a Ecorodovias (ECOR3) com compra desde setembro passado, com preço alvo de R$ 16,60 para CCR e R$11,00 para a segunda companhia. As duas companhias apresentaram bom desempenho, com alta de 8% para CCR e 15% para Ecorodovias desde a mudança de recomendação e devem seguir beneficiada pelo forte desempenho de trafego.

Como nome preferido, a CCR se destaca por apresentar avaliação mais atrativa entre rodovias pedagiadas e teve estimativas atualizadas para cima. O setor, como um todo, deve ser favorecido por melhores condições macroeconômicas e é bem visto na análise.

Dentre as companhia de logística portuária, a Santos Brasil (STBP3) se apresenta como “um caso forte de investimento” para a XP. A análise segue com recomendação de compra para o nome, com preço-alvo estabelecido em R$ 13,60. A tese de investimento considera o cenário competitivo como positivo para a companhia, que oferece fortes remunerações aos acionistas. Em termos de avaliação, o nome negocia a múltiplos de 8,7 vezes o valor da companhia (EV, na sigla em inglês) sobre o Ebitda para 2024, abaixo dos níveis históricos de 12 vezes.

Continua depois da publicidade

A Hidrovias do Brasil segue com recomendação de compra pelo Research da XP, com meta de preço em R$ 5,20. O modelo para a companhia foi atualizado, com majoração do preço-alvo estimando upside de 41% até final de 2024. A análise destaca também o posicionamento estratégico da Hidrovias para se beneficiar do potencial de produção do Centro-Oeste do Brasil. Ainda que os analistas sigam com estimativas “conservadoras”, a avaliação é vista como atrativa para o nome, em 6,1 vezes o EV/Ebitda e a maior taxa interna de retorno (TIR) da cobertura de infraestrutura da XP, em 13,2% (ante 11,1% de Santos Brasil).

Confira as recomendações para a XP no setor: