IPCA subiu novamente? confira 10 fundos imobiliários para se blindar do aumento da inflação

fevereiro 9, 2023

O Índice de Preços ao Consumidor Amplo (IPCA) acelerou 0,53% em janeiro, quarto mês seguido de alta, de acordo com dados divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE). Para quem busca proteção contra a elevação dos preços – e até potencializar o retorno dos investimentos –, alguns fundos imobiliários surgem como alternativa.

Entre as opções estão os fundos imobiliários de “papel”, que investem em títulos de renda fixa atrelados à taxa do CDI (certificado de depósito interbancário) ou a índices de inflação, como o IPCA.

Levantamento do InfoMoney listou os FIIs de “papel” mais expostos atualmente ao indicador do IBGE, ou seja, os fundos que contam com a maior concentração de títulos indexados ao índice – que representa a inflação oficial do País.

Considerando apenas os FIIs que compõem o Ifix (índice que reúne os fundos imobiliários mais negociados na Bolsa), o Valora IP (VGIP11) está no topo da lista. De acordo com dados da própria carteira, 99,1% dos títulos do portfólio são indexados ao IPCA. Confira abaixo lista completa:

| Ticker | Fundo | Participação de CRIs no patrimônio (%) | Participação de títulos indexados ao IPCA na carteira de CRIs do fundo (%) | Remuneração média dos CRIs do fundo (em IPCA + taxa) |

| VGIP11 | Valora IP | 100 | 99,1 | 8,58% ao ano |

| KNIP11 | Kinea IP | 100 | 97,6 | 8,37% ao ano |

| VCJR11 | Vectis Juros Real | 95,5 | 91,8 | 10% ao ano |

| HCTR11 | Hectare | 78,4 | 90,9 | 10,3% ao ano |

| CVBI11 | VBI CRI | 81 | 86,8 | 9% ao ano |

| DEVA11 | Devant | 88 | 83,6 | 10,44% ao ano |

| URPR11 | Urca Prime Renda | 88,6 | 82,9 | 12,85% ao ano |

| VRTA11 | Fator Veritá | 90,9 | 82 | 8,52% ao ano |

| HABT11 | Habitat II | 90,2 | 80,14 | 10,57% ao ano |

| MCCI11 | Mauá Capital | 83 | 80 | 7,3% ao ano |

Fonte: relatórios gerenciais dos fundos. Obs: CRIs = certificados de recebíveis imobiliários.

CONTINUA DEPOIS DA PUBLICIDADE

Leia também:

Como funcionam os FIIs de “papel”?

Entre os títulos de renda fixa que podem compor o portfólio de um fundo de “papel” está o certificado de recebíveis imobiliários (CRI), instrumento usado por empresas do setor para captar recursos no mercado.

Na prática, essas companhias “empacotam” receitas futuras que têm para receber – como aluguéis ou parcelas pela venda de apartamentos, por exemplo – em um título (o CRI) que é vendido aos investidores. Em geral, o CRI embute um rendimento prefixado (a taxa média da tabela acima) e a correção por um indicador, que normalmente é a taxa do CDI ou o IPCA.

Desta forma, quanto mais elevado estiver o indicador, maior será a receita do fundo atrelada ao indexador e, consequentemente, mais dividendos a carteira poderá distribuir entre os cotistas.

Seguindo a mesma dinâmica, em caso de redução do índice que corrige os CRIs do portfólio, a tendência é de queda na receita das carteiras.

O movimento foi observado, por exemplo, em 2022, quando o IPCA apurou deflação entre julho e setembro. Naquele período, fundos expostos ao indicador perderam atratividade e reduziram em até 88% o volume de dividendos.

CONTINUA DEPOIS DA PUBLICIDADE

Leia também:

Após o período de deflação, o IPCA retomou a tendência de alta e, de acordo com as perspectivas, o movimento deve continuar. A previsão para o indicador no final deste ano subiu de 5,74% para 5,78%, na oitava elevação seguida, conforme aponta o Relatório Focus, do Banco Central. As projeções para os próximos anos também apontam tendência de alta do índice.

A perspectiva está em linha com a previsão de Luís Nuin, analista da Levante Investimentos, que participou da edição desta terça-feira do Liga de FIIs, programa produzido pelo InfoMoney no Youtube.

Dado o atual cenário econômico, ele diz fazer sentido a aposta – especialmente no curto e médio prazo – em fundos de “papel” expostos ao IPCA.

O especialista lembra que a inflação no País caiu artificialmente no ano passado – por causa da desoneração dos combustíveis – e a retomada da tendência de alta do IPCA não deveria ser surpresa.

O que são e como funcionam os fundos imobiliários

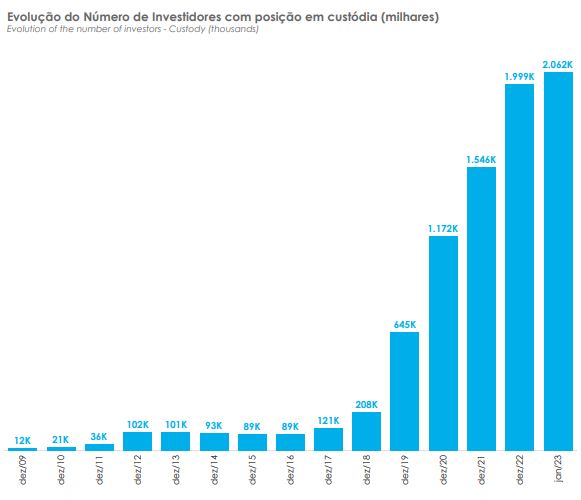

Atualmente, mais de dois milhões de brasileiros investem em fundos imobiliários, de acordo com dados divulgado pela B3, em janeiro.

Os FIIs captam recursos entre os investidores para a compra de imóveis que, posteriormente, podem ser alugados ou vendidos. As receitas obtidas nas transações – locação ou ganho de capital – são distribuídas entre os cotistas, na proporção em que cada um aplicou.

Diferentemente dos aluguéis da locação tradicional de imóveis, os rendimentos (dividendos) dos fundos imobiliários são isentos de Imposto de Renda, uma das principais vantagens do produto – especialmente para o investidor que busca a geração de renda passiva e recorrente.

Ao longo dos anos, o mercado de FIIs se desenvolveu e hoje há fundos focados desde a administração de escritórios até imóveis rurais, passando por shoppings, galpões logísticos, hospitais, agências bancárias, cemitérios, além dos fundos de “papel”.

Leia também:

Ifix hoje

Onde Investir 2023: receba um e-book e conheça a visão de especialistas sobre as melhores escolhas para o ano

Na sessão desta quinta-feira (9), o Ifix – índice dos fundos imobiliários mais negociados na Bolsa – opera no campo negativo. Às 11h15, o indicador registrava alta de 0,03%, aos 2.797 pontos. Confira os demais destaques do dia.

Maiores altas desta quinta-feira (9):

CONTINUA DEPOIS DA PUBLICIDADE

| Ticker | Nome | Setor | Variação (%) |

| VTLT11 | Votorantim Logística | Logística | 1,46 |

| [ativo=HOFC11] | Hedge Office Income | Lajes Corporativas | 1,34 |

| RELG11 | REC Logística | Logística | 0,72 |

| SDIL11 | SDI Rio Bravo | Logística | 0,75 |

| RBRY11 | RBR CRI | Títulos e Val. Mob. | 0,68 |

Maiores baixas desta quinta-feira (9):

| Ticker | Nome | Setor | Variação (%) |

| CPFF11 | Capitânia Reit | Híbrido | -1,74 |

| RCRB11 | Rio Bravo Renda Corporativa | Lajes Corporativas | -1,45 |

| VIUR11 | Vinci Imóveis Urbanos | Renda Urbana | -1,17 |

| [ativo=WHGR11] | WHG Real Estate | Híbrido | -1,04 |

| PATL11 | Pátria Logística | Logística | -0,93 |

Fonte: B3

Dividendos hoje

Confira os FIIs que distribuem dividendos nesta quinta-feira (9):

| Ticker | Rendimento | Taxa de retorno |

|

RMAI11 |

R$ 0,26 | 0,50% |

Fonte: StatusInvest

Giro imobiliário: mais de 2 milhões de investidores de FIIs; IPCA de janeiro sobe 0,53% e mais assuntos

Número de investidores de FIIs supera marca de 2 milhões; patrimônio dos fundos também bate recorde

O número de investidores de fundos imobiliários superou a marca de 2 milhões, de acordo com boletim mensal da B3, divulgado nesta quarta-feira (8).

Em janeiro, o mercado ganhou novos 63 mil cotistas de FIIs, totalizando 2,062 milhões, aponta o documento da Bolsa de valores brasileira.

O número é quase dez vezes maior do que o registrado em dezembro de 2018 – 208 mil, como mostra os dados da B3.

As pessoas físicas são protagonistas no mercado de FIIs, representando 74,1% da base total de investidores. Os institucionais aparecem na sequência com 19,4%.

Em relação ao volume financeiro negociado, os CPFs respondem por 67,7% do montante, contra 21,4 dos investidores institucionais.

CONTINUA DEPOIS DA PUBLICIDADE

Ainda de acordo com o boletim mensal da B3, o patrimônio líquido dos fundos imobiliários alcançou em dezembro de 2022 a marca de R$ 201 bilhões, maior patamar da história. O valor de mercado dos FIIs, aponta o documento, está em R$ 146 bilhões.

Credit Suisse tem prejuízo de 7,3 bilhões de francos suíços em 2022, maior perda anual desde 2008

O Credit Suisse divulgou nesta quinta-feira (9) que teve prejuízo líquido de 1,39 bilhão de francos suíços (US$ 1,51 bilhão) no quarto trimestre de 2022, menor do que a perda de 2,09 bilhões de francos suíços apurada em igual período de 2021. Trata-se, porém, do quinto prejuízo trimestral consecutivo do segundo maior banco da Suíça. Além disso, o resultado ficou abaixo do esperado, uma vez que o consenso da Refinitiv apontava para prejuízo de 1,32 bilhão de francos suíços.

A perda anual do credor suíço totalizou 7,3 bilhões de francos suíços, pior do que a expectativa de perdas de 6,53 bilhões de francos suíços dos analistas. Este foi o maior prejuízo desde a crise financeira de 2008, quando o Credit Suisse sofreu perdas de mais de 8 bilhões de francos suíços (8,1 bilhões de euros).

O Credit Suisse ainda projeta outra perda “substancial” para o ano inteiro de 2023, antes de retornar à lucratividade em 2024, em função de custos de reestruturação e de sua saída de negócios.

O CEO Ulrich Koerner disse à CNBC nesta quinta-feira que os resultados anuais eram “completamente inaceitáveis”, mas destacou a necessidade do programa de transformação plurianual em andamento.

Leia também:

Crise do Credit Suisse afeta FIIs brasileiros? Controlada pelo banco, CSHG diz que não; entenda

IPCA sobe 0,53% em janeiro, abaixo das estimativas; inflação em 12 meses fica em 5,77%

O Índice Nacional de Preços ao Consumidor Amplo (IPCA) subiu 0,53% em janeiro ante dezembro, quarto mês seguido de alta, informou nesta quinta-feira (9) o Instituto Brasileiro de Geografia e Estatística (IBGE). Nos últimos 12 meses, o indicador acumula alta de 5,77%.

Os dados ficaram abaixo do consenso Refinitiv que previa alta de 0,57% no mês e de 5,80% na comparação anual.

CONTINUA DEPOIS DA PUBLICIDADE

Em janeiro de 2022, a variação mensal tinha sido de 0,54%.

O grupo de Alimentação e bebidas (0,59%) exerceu o maior impacto positivo sobre o índice geral, contribuindo com 0,13 ponto percentual (p.p.), com grande influência dos subitens batata-inglesa (14,14%) e cenoura (17,55%).