Ford fecha fábricas no Brasil, mas analistas veem impactos limitados para ações de três setores expostos à empresa

janeiro 12, 2021

SÃO PAULO – Após anos de perdas, agravadas pelo cenário de pandemia, a Ford anunciou na última segunda-feira (11) o fechamento de suas fábricas no Brasil, mais precisamente as operações nas plantas de Camaçari (BA), Taubaté (SP) e da Troller (em Horizonte, CE) ainda em 2021.

A empresa afirma que a pandemia da Covid-19 tem ampliado a capacidade ociosa da indústria e está tomando esta decisão após anos de significativas perdas. A Ford não é a primeira a deixar o Brasil recentemente, já que em dezembro a MercedesBenz também fechou sua fábrica no Brasil em Iracemápolis (SP), que produzia principalmente o Classe C e o GLA.

Após a notícia, alguns analistas destacaram os possíveis impactos nas cadeias produtivas e na locadora de veículos destacando verem, pelo menos a princípio, impacto limitado.

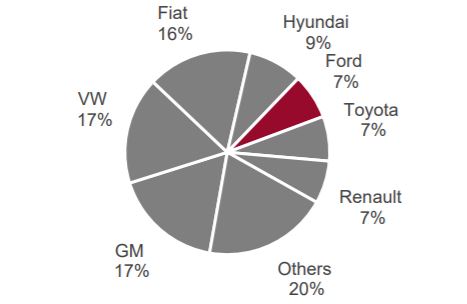

Dos 1,6 milhão de carros produzidos nacionalmente em 2020, a Ford produziu 119 mil carros deles, ou 7,4% (veja no gráfico abaixo), enquanto a Mercedes-Benz produziu apenas 0,4%, ou 6,8 mil. A produção total de veículos no Brasil em 2019, em um cenário não pandêmico, atingiu 2,95 milhões de carros, o que representa uma taxa de utilização de 58,4% considerando os 5,05 milhões de carros ao ano de capacidade instalada de produção atualmente no país.

Confira a participação de mercado das montadoras nas vendas de veículo no Brasil em 2020 (gráfico elaborado pelo BBI):

“Portanto, a saída da Ford deveria ter efeitos limitados de médio a longo prazo sobre a disponibilidade de carros no Brasil, uma vez que outras empresas têm muita capacidade ociosa para atender a demanda deixada pela Ford”, destaca o Credit Suisse em relatório.

Ao observar o efeito para as empresas de aluguéis de carros e que revendem seminovos, os analistas do banco suíço apontam que, usando os dados de carros usados à venda como proxy para a composição da frota, a estimativa é de que

a Localiza (RENT3) fosse a mais impactada, já que cerca de 14% de sua frota atual viria da Ford. A líder de mercado seria seguida de perto pela Unidas-Locamérica (LCAM3), que inclusive está em processo de fusão com a Localiza, com cerca de 12% de sua frota vinda da fabricante que está de saída do país. Movida (MOVI3), por outro lado, deve ser a menos impactada, pois apenas cerca de 0,5% de sua frota atual para venda vem da Ford.

A decisão do fabricante de deixar o Brasil poderia ter um leitura negativa para as locadoras de veículos, com a redução da produção local e a capacidade sobressalente podendo reduzir seu poder de barganha na compra de carros novos, avaliam os analistas do banco, mas reforçando o impacto relativamente limitado.

O Bradesco BBI também aponta que a decisão da Ford pode ser lida como ligeiramente negativa para as principais locadoras de veículos, com o movimento podendo resultar em uma desvalorização dos carros da Ford no mercado secundário e, consequentemente, aumentando as despesas de depreciação.

No entanto, as locadoras de veículos podem ter começado a reduzir sua exposição à Ford desde o fechamento da fábrica de São Bernardo em 2019, aliado ao fato de que a fabricante pode ter mudado sua estratégia comercial em meados de 2020 para aumentar o foco nas vendas no varejo.

Os analistas destacam que a Ford reduziu as vendas diretas para 62.080 carros em 2020, ante 110.821 e 107.763 unidades em 2019 e 2018, respectivamente. Apontando este evento como único e não relevante, os analistas do BBI mantiveram recomendação outperform (desempenho acima da média do mercado) para Localiza, com preço-alvo de R$ 90 (potencial de valorização de 29,27% frente o fechamento da véspera), Unidas com preço-alvo de R$ 39 (upside de 35,89%) e Movida com preço-alvo de R$ 30 (upside de 47%).

Com relação às empresas de bens de capital, o Bradesco BBI também não vê impacto tão significativo, avaliando que os 7% de participação de mercado da Ford no mercado doméstico provavelmente serão absorvidos por outras montadoras no Brasil, como aconteceu com a produção de veículos comerciais. Entre as fornecedoras de autopeças, a preferência no setor é pela Iochpe-Maxion (MYPK3), com recomendação outperform e preço-alvo de R$ 20 (upside de 32,45%) e pela Tupy (TUPY3), com preço-alvo de R$ 35,00 (upside de 52,11%).

O Credit Suisse avalia que a menor demanda doméstica por autopeças pode ter impacto negativo nas cadeias de valor e impactar as empresas de bens de capital do setor automotivo, como a Iochpe-Maxion. No entanto, acreditam que o impacto não será muito grande, pois poderia ser compensado por um ganho de participação de players locais ou pela demanda por suprimentos de veículos importados pela fabricante.

Com relação às siderúrgicas, a expectativa poderia ser por um impacto, a princípio, maior para a Usiminas (USIM5), uma vez que ela é a maior produtora do Brasil de aço plano, utilizado para a fabricação de automóveis e bens de capital. Contudo, o papel fechou em leve alta na véspera (uma das poucas do índice, com ganhos de 1,21%), no dia do anúncio, alta essa estendida durante a sessão.

Para Stefano Spinelli, analista da RB Investimentos, não há tanto impacto na receita das siderúrgicas, destacando ser esta mais uma decisão estratégica da Ford. Vale ressaltar que, na véspera, o Credit Suisse elevou a recomendação para equivalente à compra para a ação da Usiminas destacando, além do valuation mais atrativo, a expectativa de que os aços planos irão ter um desempenho melhor do que os aços longos – e também por conta da expectativa de recuperação do setor automotivo como um todo.

“Enquanto a demanda de aços longos mostrou mais resiliência ao longo de 2020 e deve apresentar bons números em 2021 (esperamos um crescimento de 7%), agora acreditamos que os aços planos devam superar os longos no próximo ano com um crescimento de vendas de 10% na comparação anual, principalmente impulsionado por um recuperação do setor automotivo brasileiro”, avaliaram os analistas. Eles destacam os dados da Fenabrave de que as vendas de automóveis caíram em cerca de 29% em 2020 em comparação com 2019, e em dezembro ainda estavam cerca de 10% mais baixos na comparação anual, e a expectativa é de recuperação.

“Entendemos que a produção mais baixa hoje é mais uma função de gargalos de abastecimento do que de

fraqueza na demanda e, portanto, acreditamos que uma recuperação mais substancial do setor é uma questão de tempo”, destacaram os analistas do banco suíço.

Mudanças estruturais no setor

Já a Guide Investimentos ressalta que o fim da operação industrial da Ford no Brasil reflete momento para o setor em que as tendências por um transporte mais limpo vêm obrigando as montadoras a reduzirem seu extenso mapa de produção global de veículos.

Os investimentos agora passarão a ser focados em fábricas localizadas em regiões mais competitivas, incluindo tanto as que podem produzir carros elétricos em alta escala como as que continuarão a produzir veículo.

“O Brasil acaba por tornar-se vítima desse processo e isto se tornou evidente com a notícia de que a Ford vai encerrar sua operação industrial no país. Não existem mais por aqui os incentivos fiscais, que outrora atraíam essa indústria. Além disso, o câmbio desvalorizado pressiona os custos com componentes importados”, aponta.

O cenário para o setor, na visão da Guide, ficaria mais positivo com a flexibilização das medidas de isolamento social. No entanto, a falta de estoques de peças ao redor do globo, somada ao fato de que as montadoras estão focando suas fábricas em regiões estratégicas pode acabar prejudicando o desempenho do setor no Brasil. Assim, também há razões para cautela.

PROCURA-SE: Profissionais de todas as formações estão migrando para uma das profissões mais bem remuneradas do mercado. Entenda como fazer o mesmo nesta série gratuita do InfoMoney!