As 5 maiores altas e baixas dos FIIs em setembro; KFOF11 sobe 7,8% e XPPR11 cai quase 8%

outubro 1, 2022

No mês em que o Banco Central sinalizou ter encerrado o ciclo de alta da Selic – a taxa básica de juros da economia nacional – o Ifix, índice dos FIIs mais negociados na Bolsa, acumulou ganhos de 0,49%, completando o terceiro mês seguido de alta. O grande destaque do período ficou para o Kinea FoF (KFOF11), com elevação de 7,84%. Já o XP Properties (XPPR11) amargou queda de 7,81%, a maior de setembro.

Embora bem abaixo do resultado de agosto – alta de 5,76%, a maior de 2022 – o resultado positivo do mês passado reflete o otimismo do mercado com o aparente fim do aperto monetário do governo federal.

No último dia 21, O Comitê de Política Monetária (Copom) do Banco Central manteve a Selic em 13,75% ao ano, após 12 elevações seguidas. Durante o período de alta dos juros, as aplicações de renda fixa se tornaram mais rentáveis e atraíram investidores da renda variável, derrubando inclusive as cotações dos fundos imobiliários.

A possível estabilização dos juros parece ter acionado o gatilho do mercado, que começou a observar ativos que estavam mais descontados – como os fundos imobiliários negociados abaixo do valor patrimonial. O movimento estimulou uma retomada do segmento, que acumula 11 semanas seguidas de ganhos.

“A intensa alta das últimas semanas tem mais componentes cíclicos de fim do ciclo de alta de juros do que grandes mudanças nos fundamentos [dos fundos imobiliários]”, diz relatório do FII More Real Estate FoF (MORE11), divulgado nesta quinta-feira (29).

Diante do cenário, fundos de logística se destacaram em setembro, com ganhos médios de 1,78%. Os FIIs de shopping e híbridos aparecem na sequência, com retornos de 1,37% e 0,90%, respectivamente. Confira o desempenho de todos os setores:

| Segmento | Variação em setembro (%) |

| Logística | 1,78 |

| Shoppings | 1,37 |

| Híbrido | 0,90 |

| Lajes Corporativas | 0,60 |

| Títulos e Valores Mobiliários | 0,48 |

| Outros | -0,54 |

Fonte: Economatica (30/09/2022)

Os dados são da Economatica, plataforma de informações financeiras, e tomam como base a valorização das cotas e a distribuição de dividendos dos FIIs que fazem parte da carteira teórica do Ifix. Dos 108 fundos que compõem o indicador, 69 fecharam setembro no campo positivo.

Leia mais:

Maiores altas de setembro

Individualmente, o Kinea FoF (KFOF11) foi o grande destaque de setembro, encabeçando a lista das maiores altas do mês. Considerando a valorização da cota e a distribuição de dividendos, o fundo acumulou ganhos de 7,84% no período. O Pátria Logística (PATL11) também se destacou, com elevação de 7,71%.

Confira as maiores altas dos fundos imobiliários em setembro de 2022:

| Ticker | Fundo | Segmento | Variação em setembro (%) |

| KFOF11 | Kinea FoF | Títulos e Val. Mob. | 7,84 |

| PATL11 | Pátria Logística | Logística | 7,71 |

| RCRB11 | Rio Bravo Renda Corporativa | Lajes Corporativas | 6,29 |

| NSLU11 | Hospital Nossa Senhora de Lourdes | Hospital | 5,95 |

| BLMG11 | BlueMacaw Logística | Logística | 5,49 |

Fonte: Economatica (30/09/2022). A rentabilidade leva em consideração o reinvestimento dos dividendos.

O comportamento da cota do Pátria Logística em setembro chamou a atenção inclusive da B3, que chegou a pedir esclarecimentos ao fundo sobre o aumento da negociação dos papéis. Em resposta ao ofício, os gestores disseram desconhecer qualquer fato que pudesse explicar o movimento.

O fundo conta atualmente com quatro imóveis localizados em Jundiaí (SP), Itatiaia (MG) e Ribeirão das Neves (MG). Juntos, os espaços somam uma área bruta locável (ABL) de 150 mil metros quadrados. A vacância do portfólio está em 0,6%.

De acordo com o último relatório gerencial, o setor alimentício representa hoje 39% dos locatários do fundo, seguido pelos segmentos de eletrodomésticos (32%) e logística (29%). Entre os inquilinos estão nomes como BRF, Pif Paf, Solistica, Xerox e SEB.

Em setembro, o Pátria Logística pagou R$ 0,58 por cota, montante que equivale a uma taxa de retorno com dividendos de 0,73% no período. Em 12 meses, o percentual está em 8,25%.

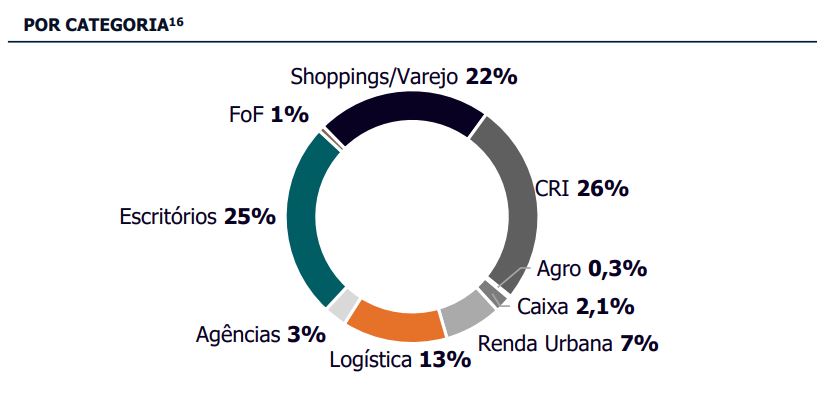

O grande destaca do mês, porém, foi o Kinea FoF – que investe predominantemente em cotas de outros fundos imobiliários. Atualmente, a carteira tem um patrimônio líquido R$ 452 milhões.

No final de agosto, a maior alocação do fundo (26%) estava em FIIs de “papel” – que investem em títulos de renda fixa atrelados a índices de inflação e à taxa do CDI (certificado de depósito interbancário). Outros setores representativos na carteira são: escritório (25%), shopping (22%) e logística (13%).

Segundo relatório gerencial, as maiores posições do fundo atualmente são Kinea Rendimentos Imobiliários (KNCR11), 9,71%, HSI Malls (HSML11), 8,19%, VBI Logística (LVBI11), 7,93%, e Capitânia Securities (CPTS11), 7,62%.

No próximo dia 17, o fundo pagará R$ 0,72 por cota, montante equivalente a um retorno com dividendo mensal de 0,77%. Em 12 meses, o percentual está em 9,08.

Leia mais:

Maiores baixas de setembro

Na outra ponta da lista encabeçada pelo Kinea FoF (KFOF11) está o XP Properties (XPPR11), do segmento de lajes corporativas, que registrou queda de 7,81%, a maior de setembro entre os fundos que compõem o Ifix.

Confira as maiores baixas dos fundos imobiliários em setembro de 2022:

| Ticker | Fundo | Setor | Variação em setembro (%) |

| XPPR11 | XP Properties | Outros | -7,81 |

| XPCI11 | XP Crédito Imobiliário | Outros | -6,80 |

| SARE11 | Santander Renda | Híbrido | -5,85 |

| BTRA11 | BTG Pactual Terras Agrícolas | Agro | -5,43 |

| RBRR11 | RBR Rendimento High Grade | Títulos e Val. Mob. | -5,03 |

Fonte: Economatica (30/09/2022). A rentabilidade leva em consideração o reinvestimento dos dividendos.

Sem fatos relevantes no mês, o XP Properties acompanhou em setembro a correção registrada por alguns fundos de “tijolo” – aqueles que investem diretamente em imóveis.

Além da migração de investidores da renda variável para a renda fixa dada a alta dos juros, os FIIs de “tijolo” foram os mais prejudicados com a redução da circulação de pessoas durante a pandemia da Covid-19. As carteiras, especialmente as de shopping e de escritório, tiveram a receita reduzida e viram suas cotas perderem valor na Bolsa.

A sinalização do fim do aperto monetário teve impacto principalmente nesta classe de ativos, que em agosto subiram em média 11%. Parte do ganho, porém, foi devolvida no mês seguinte, como ocorreu com o XP Properties.

O fundo tem um portfólio formado por 6 imóveis localizados na capital paulista e em Barueri, na Grande São Paulo. A taxa de vacância atual da carteira está em 48%. Segundo os gestores, o percentual ainda reflete as restrições do período da pandemia da Covid-19.

“Apesar de se ter presenciado certa movimentação de locatários ao longo dos últimos semestres, ela se mostrou bastante aquém das expectativas do mercado no geral”, pontua relatório gerencial do fundo. “[O cenário é uma] consequência direta do legado trazido pela pandemia e pelo contexto macroeconômico desfavorável”, explica o texto, que lembra também da forte elevação dos juros e da inflação nos últimos anos.

FIIs que mais pagaram dividendos em setembro

O fundo imobiliário Alianza Trust Renda Imobiliária (ALZR11) encerrou setembro com o maior dividend yield (taxa de retorno com dividendos) entre os principais FIIs da Bolsa. A taxa foi de 4,81% no mês.

Os dados também são da Economatica e tomam como base apenas as carteiras que compõem o Ifix.

Dos 108 fundos monitorados, 40 tiveram um dividend yield acima de 1% em setembro. O número é inferior aos 47 registrados em agosto – período em que ainda estava em vigor a antiga carteira teórica do Ifix, com 106 FIIs, dois a menos do que a atual.

No último dia 23, o Alianza Trust Renda Imobiliária (ALZR11) distribuiu o ‘“superdividendo” anunciado para setembro, referente ao resultado do fundo em agosto. A carteira pagou R$ 5,65 por cota, equivalente a um retorno mensal de 4,81%. O percentual é o maior para o mês, de acordo com os dados da Economatica.

| Ticker | Fundo | Setor | Retorno com dividendos – setembro (%)* |

| ALZR11 | Alianza Trust Renda | Híbrido | 4,81 |

| RZAK11 | Riza Akin | Títulos e Val. Mob. | 1,67 |

| URPR11 | Urca Prime Renda | Títulos e Val. Mob. | 1,56 |

| CACR11 | Cartesia Recebíveis Imobiliários | Títulos e Val. Mob. | 1,52 |

| NCHB11 | NCH High Yield | Títulos e Val. Mob. | 1,48 |

| PLCR11 | Plural Recebíveis Imobiliários | Títulos e Val. Mob. | 1,36 |

| VSLH11 | Versalhes Recebíveis Imobiliários | Títulos e Val. Mob. | 1,35 |

| OUJP11 | Ourinvest JPP | Títulos e Val. Mob. | 1,31 |

| VGIR11 | Valora RE | Títulos e Val. Mob. | 1,30 |

| KNCR11 | Kinea Rendimentos Imobiliarios | Títulos e Val. Mob. | 1,26 |

Fonte: Economatica

De acordo com o Alianza Trust Renda, o dividendo distribuído em setembro é extraordinário e foi influenciado pela venda de imóvel localizado na Avenida Nações Unidas, na capital paulista, locado para a Clariant Brasil, empresa do setor químico. O negócio foi iniciado em abril de 2022.

O fundo receberá R$ 203 milhões pelo espaço de aproximadamente 32,8 mil metros quadrados e área construída de 29 mil metros quadrados. Do total, um montante de R$ 89 milhões foi pago na semana passada. O saldo remanescente deverá ser quitado até o dia 10 de outubro de 2022.

Em relatório gerencial, o FII informou que “a operação confirma importante tese do fundo de não apenas permitir excelente renda com alta previsibilidade no mês-a-mês, mas também de ter ativos de elevado valor imobiliário, com potencial de geração de valor adicional aos nossos cotistas”.

Em 12 meses, o dividend yield do Alianza Trust Renda está em 11,91%, de acordo com dados da Economatica.