CDB, Tesouro Direto ou Poupança: qual investimento de renda fixa é mais atrativo com Selic ainda em 13,75%?

junho 22, 2023

O mercado já esperava, e o Banco Central confirmou: nesta quarta-feira (21), a Selic – taxa básica de juros – foi mantida em 13,75% ao ano pela sétima reunião consecutiva. O comunicado do Comitê de Política Monetária (Copom) trouxe uma ou outra indicação mais otimista, mas manteve termos como “cautela” e “parcimônia” em evidência.

“O grande destaque é o comunicado mais otimista em relação à reunião anterior, quando o documento até indicava possibilidade de alta de juros. Agora, o Banco Central excluiu do comunicado o risco de alta e ainda acrescentou que houve melhora no cenário internacional”, pontua Alex Agostini, economista-chefe da Austin Ratings.

Há, porém, pontos de atenção. “O corte de juros na próxima reunião parece condicionado a uma evolução favorável da inflação nos próximos indicadores”, comenta Luciano Sobral, economista-chefe da Neo Investimentos. Até lá, haverá divulgação do IPCA de junho e dos IPCA-15 de junho e julho. Surpresas negativas com os indicadores “parecem, aos olhos de hoje, pouco prováveis”, o que favorece uma leitura otimista do comunicado.

Leia também:

• Analistas destacam leitura do BC de “cautela e parcimônia”, mas mantêm previsão de cortes

• Selic vai cair? Vale voltar aos ativos de risco? Onde investir com Copom mais otimista, mas ainda cauteloso

CONTINUA DEPOIS DA PUBLICIDADE

Enquanto a taxa permanece no patamar em que se encontra, os fãs da renda fixa ainda podem aproveitar os rendimentos dos ativos dessa categoria. Mas entre os investimentos mais comuns, qual rende mais: CDB (Certificado de Depósito Bancário), Tesouro Direto ou poupança?

Enquanto os especialistas identificam boas oportunidades de investimento em títulos públicos, CDBs e papéis de crédito privado devido à taxa Selic no patamar em que se encontra, a poupança segue com o menor retorno entre as aplicações financeiras mais tradicionais.

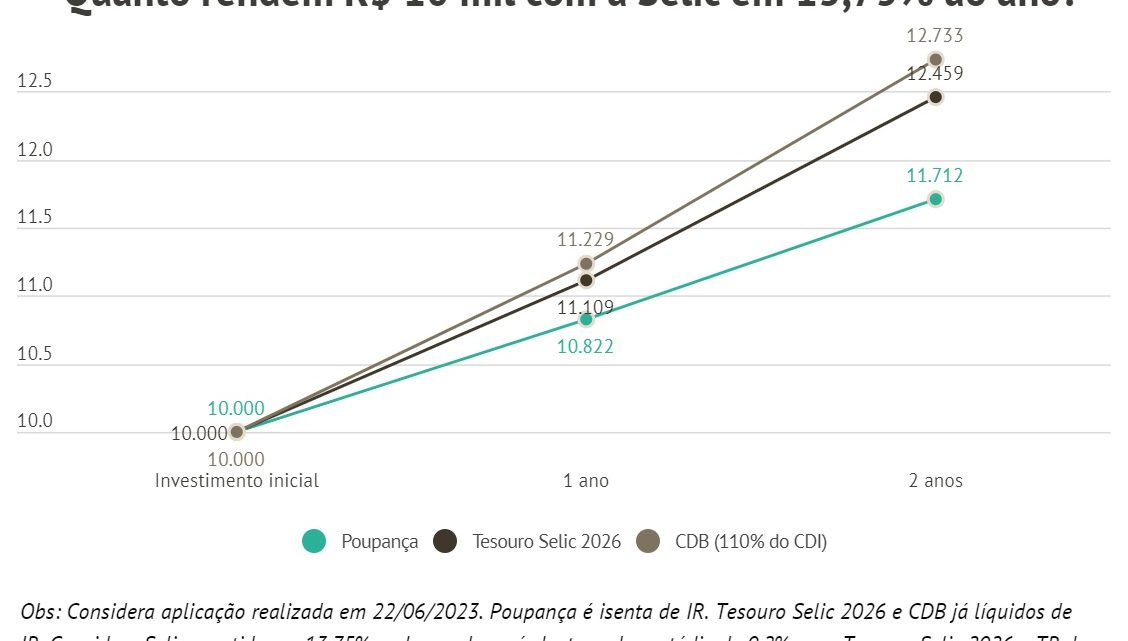

Veja os detalhes no gráfico:

Com a Selic em 13,75% ao ano, o rendimento da caderneta é de 8,22% ao ano, mostra simulação da XP. Assim, uma aplicação de R$ 10 mil se transformaria em uma economia de R$ 10.822 um ano depois.

Desde 2012, sempre que a taxa básica de juros supera 8,5% ao ano, a rentabilidade da poupança é fixada em 0,5% ao mês – ou 6,17% ao ano – mais a variação da TR (Taxa Referencial). Desde que a Selic avançou além desse nível pela última vez, em dezembro de 2021, é assim que seu retorno é calculado.

CONTINUA DEPOIS DA PUBLICIDADE

Masterclass

O Poder da Renda Fixa Turbo

Aprenda na prática como aumentar o seu patrimônio com rentabilidade, simplicidade e segurança (e ainda ganhe 02 presentes do InfoMoney)

Outro detalhe é que enquanto a Selic permanecer acima do ponto de corte, a remuneração da poupança fica estacionada, enquanto o retorno de outras aplicações pós-fixadas acompanha os aumentos dos juros – quando eles acontecem.

Quando a Selic cai abaixo de 8,5% anuais, o retorno da caderneta é de 70% da Selic mais TR.

CDB tem mais risco?

Muitos investidores mantêm recursos aplicados na poupança atraídos pela isenção do Imposto de Renda e por enxergarem a caderneta como uma aplicação supostamente sem risco. Porém, os depósitos na poupança estão expostos aos mesmos riscos que um CDB.

Trata-se do risco de crédito (possibilidade de inadimplência) do banco em que foram realizados.

A isenção de IR é um benefício da caderneta, mas dado seu formato de remuneração, é preciso considerar se a rentabilidade de fato compensa.

Em um CDB que rendesse o equivalente a 110% do CDI – indicador que sempre caminha muito próximo da própria Selic – o retorno do investidor seria maior. Em um ano, a aplicação de R$ 10 mil alcançaria um valor final de R$ 11.229 já considerando o desconto de 17,5% do Imposto de Renda.

Significa que mesmo não sendo isentos de tributação como a poupança, os CDBs disponíveis nas instituições financeiras podem render acima da caderneta.

Leia mais:

• Quanto rende CDB hoje: com taxas caindo, é hora de correr para aproveitar últimos tempos de juro alto?

É bom ficar de olho

É possível encontrar papéis com retornos nessa faixa nas plataformas de investimento. É necessário, porém, atentar a alguns detalhes. Os CDBs com melhor rentabilidade usualmente não possuem liquidez diária, ou seja, não permitem que os recursos sejam resgatados a qualquer momento – e, sim, apenas no vencimento do papel.

Os retornos mais atrativos também costumam ser oferecidos por instituições com risco de crédito mais elevado. Assim, é importante considerar a nota de crédito da instituição emissora do papel desejado antes de investir.

Lembrando que tanto os CDBs quanto a poupança são cobertos pelo Fundo Garantidor de Créditos (FGC), espécie de “seguro” que devolve ao investidor até R$ 250 mil caso a instituição emissora apresente problemas, como uma intervenção do Banco Central.

CONTINUA DEPOIS DA PUBLICIDADE

Títulos públicos também rendem mais

Os títulos públicos, por sua vez, não contam com a proteção, mas como são emitidos pelo governo federal têm risco considerado dos mais baixos do mercado.

Num título pós-fixado, como o Tesouro Selic 2026, um investimento inicial de R$ 10 mil alcançaria R$ 11.109 depois de um ano. A conta é líquida de Imposto de Renda e também da taxa de custódia de 0,2% ao ano cobrada pela B3, que operacionaliza o programa Tesouro Direto.