Ifix fecha semana com queda de 0,18%; FII BLMR11 é destaque de alta na sessão

outubro 28, 2022

O Ifix – índice que reúne os fundos imobiliários mais negociados na B3 – fechou a sessão desta sexta-feira (28) com alta de 0,04%, aos 2.993 pontos. Na semana, o indicador acumula queda de 0,18%. O fundo Bluemacaw Renda+ FoF (BLMR11) liderou a lista das maiores altas do pregão, com elevação de 2,68%. Confira os demais destaques de hoje ao longo do Central de FIIs.

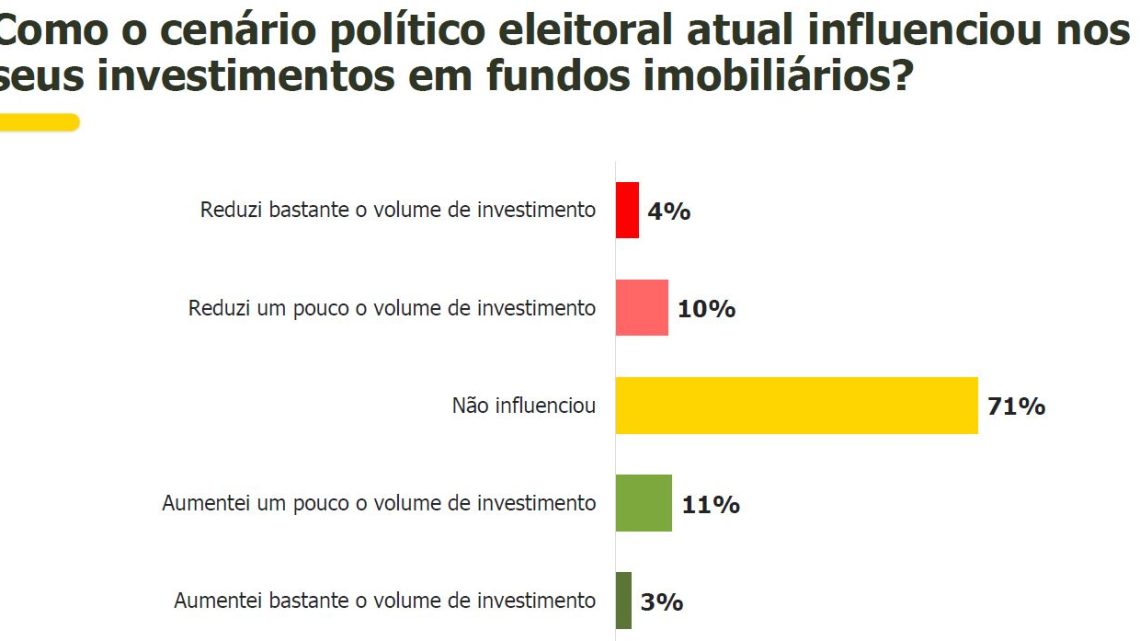

Esperar o período eleitoral passar para a tomada de decisão de investimento não foi a realidade para a maioria dos cotistas de fundos imobiliários, aponta pesquisa da Brain Inteligência – empresa de consultoria em negócios – em parceria com o Clube FII.

De acordo com o levantamento, 71% dos entrevistados afirmam que as eleições não influenciaram seus investimentos em fundos imobiliários. O percentual está bem acima do daqueles que, de alguma forma, mudaram de comportamento.

CONTINUA DEPOIS DA PUBLICIDADE

Pelo estudo, 11% dos investidores aumentaram um pouco o volume de investimento em FIIs em meio às discussões eleitorais. Outros 10% reduziram os aportes, aponta o levantamento.

Guilherme Werner, sócio da Brain Inteligência, vê no resultado o entendimento do investidor de que o investimento em fundos imobiliários é de longo prazo e que fatos políticos terão pouco efeito ao longo do tempo.

Para a maioria dos entrevistados pela pesquisa, a indiferença em relação às eleições – do ponto de vista do investimento em FIIs – permanecerá após a disputa presidencial, independentemente do vencedor do pleito.

O levantamento aponta que 58% os ouvidos manterão a rotina de investimentos em caso de vitória de Luís Inácio Lula da Silva (PT). Em caso de reeleição de Jair Bolsonaro (PL), o percentual é de 57%.

Leia também:

CONTINUA DEPOIS DA PUBLICIDADE

Maiores altas desta sexta-feira (28):

| Ticker | Nome | Setor | Variação (%) |

| BLMR11 | Bluemacaw Renda+ FOF | Títulos e Val. Mob. | 2,68 |

| NSLU11 | Hospital Nossa Senhora de Lourdes | Hospital | 2,57 |

| BCFF11 | BTG Pactual FoF | Títulos e Val. Mob. | 2,43 |

| CARE11 | Brazilian Graveyard and Death Care | Outros | 1,88 |

| GGRC11 | GGR Covepi Renda | Logística | 1,39 |

Maiores baixas desta sexta-feira (28):

| Ticker | Nome | Setor | Variação (%) |

| GTWR11 | Green Towers | Lajes Corporativas | -2,2 |

| FIIB11 | Industrial do Brasil | Híbrido | -1,99 |

| VINO11 | Vinci Offices | Lajes Corporativas | -1,79 |

| VCJR11 | Vectis Juros Real | Títulos e Val. Mob. | -1,59 |

| AIEC11 | Autonomy Edifícios | Lajes Corporativas | -1,27 |

Fonte: B3

Novo locatário do XPLG11 em Cabo de Santo Agostinho; XP deixa de ser formador de mercado dos FIIs da Ourinvest

Confira as últimas informações divulgadas por fundos imobiliários em fatos relevantes:

XPLG11 tem novo locatário em Cabo de Santo Agostinho e reduz vacância do fundo para 7,5%

O FII XP Log comunicou ao mercado a locação de 3 mil metros quadrados do galpão G-04 do condomínio logístico Cone Plug & Play 2, localizado em Cabo de Santo Agostinho, no estado de Pernambuco.

O espaço faz parte do portfólio do fundo imobiliário NE Logistic, cujas cotas foram adquiridas pelo XPLG11, em 2019.

De acordo com a equipe de gestão, o novo contrato de locação foi assinado com a Modular Transportes e tem prazo de 60 meses. O vínculo prevê ainda a possibilidade de expansão da locatária para o módulo 4 do galpão G-04, com área equivalente a 2,8 mil metros quadrados.

A receita acumulada nos primeiros 24 meses do vínculo é estimada em R$ 0,0396 por cota. A receita mensal bruta decorrente do aluguel – sem considerar a correção inflacionária – é estimada em aproximadamente R$ 0,0020 por cota.

Com a nova locação, a taxa de vacância do portfólio do XP Log passa de 7,8% para 7,5%, conforme aponta fato relevante divulgado pela carteira.

CONTINUA DEPOIS DA PUBLICIDADE

FIIs da Ourinvest encerram contrato com a XP, formadora de mercado dos fundos.

Os FIIs Ourinvest Renda Estruturada (OURE11) e Ourinvest Fundo de Fundos (OUFF11) rescindiram contrato com a XP Investimentos, que atuava como formadora de mercado dos fundos.

Reconhecido e autorizado pela B3, o formador de mercado tem como função estimular a liquidez de ativos negociados na Bolsa. Além de facilitar a negociação dos papéis, também evita movimentos artificiais das cotações.

De acordo com comunicados divulgados pelos dois fundos, o contrato com a XP Investimentos foi encerrado na última quarta-feira (26).

Atualmente, a liquidez média diária do Ourinvest Renda Estruturada e do Ourinvest Fundo de Fundos está em R$ 119 mil e R$ 312 mil, respectivamente. O maior volume entre os FIIs é do Kinea Rendimentos Imobiliários KNCR11, acima dos R$ 10,6 milhões.

Dividendos hoje

Confira quais fundos distribuem rendimentos nesta sexta-feira (28):

| Ticker | Fundo | Rendimento |

| CNES11 | CENESP | R$ 0,11 |

Fonte: StatusInvest

Giro Imobiliário: Dez FIIs de “papel” baratos com dividendos acima da Selic; tributação de dividendos não deve ser prioridade, sugere Levy

Dez FIIs de “papel” baratos que pagam dividendos acima da Selic de 13,75% ao ano

De queridinhos do mercado, os fundos imobiliários de recebíveis passaram a ser observados com certa desconfiança nos últimos meses por causa da deflação e viram suas cotas perderem valor na Bolsa. No entanto, analistas apontam que a desvalorização nas cotações abriu oportunidades entre as carteiras, que passaram a ser negociadas abaixo do valor patrimonial.

Focados no investimento em títulos de renda fixa atrelados a índices de inflação ou à taxa do CDI (certificado de depósito interbancário), os FIIs de recebíveis – ou de “papel”, como também são conhecidos – turbinaram os dividendos diante da elevação dos juros e dos preços até meados de 2022.

CONTINUA DEPOIS DA PUBLICIDADE

Quando o indexador do título sobe, a receita do fundo cresce e o dividendo distribuído aos cotistas pode ser elevado também. A dinâmica explica os rendimentos altos dessa classe de fundo até então. Quando o indexador cai – como ocorreu no último trimestre – a receita do fundo encolhe e acaba refletindo nos dividendos pagos aos investidores.

A possibilidade de redução nos rendimentos distribuídos pelos FIIs de “papel” estimulou a venda dos fundos e, consequentemente, houve queda no valor das cotas na Bolsa. Em alguns casos, os fundos passaram a ser negociados com desconto na B3.

Com dados da Economatica, plataforma de informações financeiras, o InfoMoney compilou os dez FIIs de “papel” com maiores descontos atualmente e que pagam – mesmo com a redução nos últimos meses – dividendos acima da taxa básica de juros da economia, a Selic, atualmente em 13,75%.

Para o levantamento, foi considerado o P/VPA (preço sobre valor patrimonial) dos FIIs. Quanto mais próximo de 1 o indicador, mais perto o fundo está do valor justo. Acima deste patamar, a carteira está negociando com ágio e, abaixo deste nível, com desconto.

Considerando só os fundos que compõem o Ifix – índice dos FIIs mais negociados na B3 – O Hectare (HCTR11) encabeça a lista. O fundo é negociado por 85% do valor patrimonial – o que significaria um desconto de 15%. Nos últimos 12 meses, a carteira ostenta um dividend yield (taxa de retorno com dividendos) acima dos 14%. Confira a lista completa.

Tributação de dividendos não deveria ser prioridade, avalia Joaquim Levy, ex-ministro da Fazenda

A tributação de dividendos de produtos como ações e fundos imobiliários não deveria ser prioridade no país atualmente, avalia Joaquim Levy, ex-ministro da Fazenda e presidente do BNDES (Banco Nacional de Desenvolvimento Econômico e Social) em 2019.

A declaração do atual diretor de estratégia Econômica e Relações com Mercados no Banco Safra foi feita na abertura da edição 2022 do GRI Club Fundos Imobiliários, evento realizado nesta quinta-feira (27), em São Paulo (SP).

Com a experiência de já ter feito parte do governo federal, Levy explica que a discussão sobre incentivos fiscais – como a isenção de Imposto de Renda para dividendos dos FIIs – é natural.

“É um assunto que a sociedade está sempre avaliando, se ainda é necessário manter o incentivo ou se [o benefício] pode ser aprimorado”, detalha.

No caso da tributação dos dividendos, no entanto, o ex-ministro considera que o debate não deveria ser prioridade.

“Essa [discussão] é animada, bacana e todo mundo tem opinião. Mas eu não sei se é prioritária”, diz. “Você precisa olhar sempre para estas coisas, mas a prioridade é uma reforma [tributária] que organiza o setor produtivo”, completa.