Gastar ou reinvestir os dividendos de FIIs? Simulador mostra impacto de comprar novas cotas na posição final do investidor

agosto 30, 2022

Quem investe em fundos imobiliários costuma estar interessado nos rendimentos – geralmente mensais – distribuídos pelas carteiras. Para alguns, os valores que pingam na conta compõem parte da renda recorrente, sendo utilizados para bancar gastos cotidianos. Mas para quem não precisa imediatamente desse dinheiro, qual é o melhor destino para dar a ele?

Cálculos realizados com o simulador de dividendos do InfoMoney indicam que reinvestir os rendimentos nos próprios FIIs pode ser uma boa alternativa. Na prática, usar os dividendos para comprar mais cotas é considerado fundamental pelos especialistas para preservar o patrimônio do investidor, amenizando perdas ou elevando ganhos.

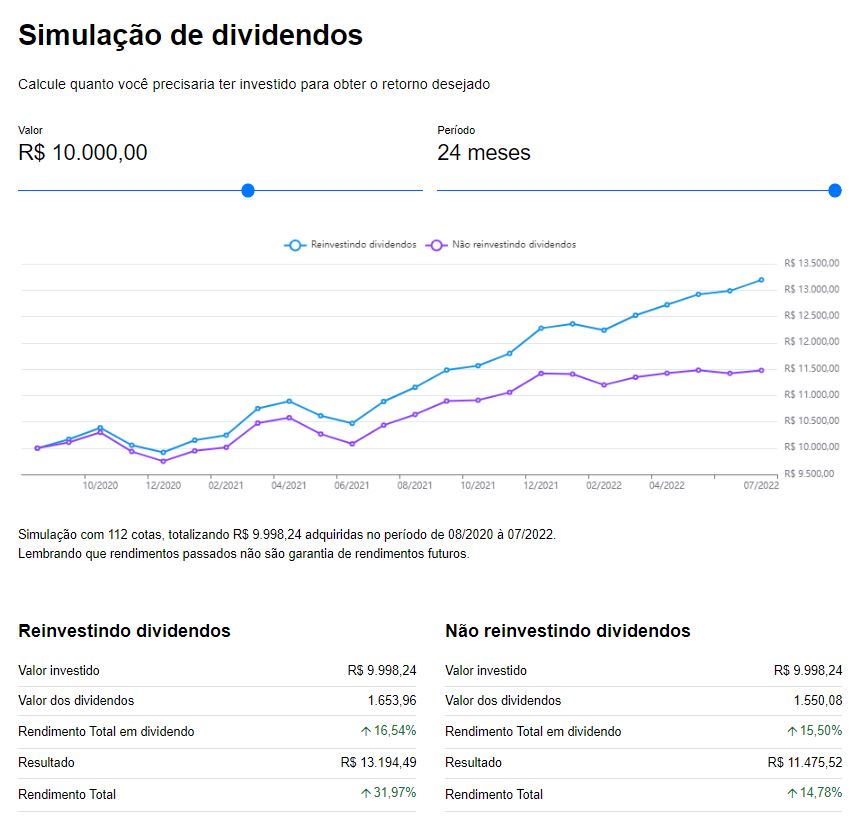

Uma simulação de investimento de R$ 10 mil em cotas do Kinea Rendimentos Imobiliários (KNCR11), por um período de dois anos, ajuda a entender o impacto dessa orientação.

O investidor que decidisse não reinvestir os dividendos em novas cotas do FII teria visto seu patrimônio avançar de R$ 10 mil para R$ 11.475,52, um avanço de 14,78% em função da valorização das cotas. Mas se os dividendos tivessem sido reinvestidos, o patrimônio atual em cotas do KNCR11 seria de R$ 13.194,49, quase 32% maior que o de dois anos antes. Confira os detalhes na imagem abaixo:

Fonte: InfoMoney. Dados obtidos em 26/08/2022.

No exemplo com o KNCR11, o patrimônio final de quem reinvestiu os dividendos considera o valor inicial aplicado, a variação das cotas do FII no mercado e mais os dividendos recebidos no período de dois anos (um total de R$ 1.653,96) – que foram usados para comprar novas cotas do fundo, as quais passaram a gerar novos proventos.

Tudo isso somado resulta em uma posição final de R$ 13.194,49 em cotas do KNCR11.

Para quem não reinvestiu os dividendos, o patrimônio final em KNCR11 é menor. O total de rendimentos recebidos durante os dois anos foi de R$ 1.550,08, mais baixo, já que o investidor não adquiriu novas cotas do FII que aumentariam a geração de dividendos. Ao mesmo tempo, o simulador considera que o valor foi utilizado de outras maneiras pelo investidor, não sendo incorporado ao seu investimento inicial no fundo.

Por isso, a posição final em cotas do KNCR11 de quem não reinvestiu os dividendos seria de R$ 11.475,52, beneficiado ao longo do tempo apenas da valorização da cota da carteira.

Um segundo exemplo: quem comprou R$ 10 mil em cotas do XP Selection ( XPSF11) há dois anos e não reinvestiu os dividendos recebidos no período teria hoje R$ 7.312,40 no fundo, um valor 26,20% menor que original, em função da desvalorização das cotas. Caso tivesse reaplicado os rendimentos recebidos no mesmo fundo, seu patrimônio no fundo teria diminuído menos, -9,34%.

O simulador de dividendos do InfoMoney permite que o investidor analise a evolução do patrimônio investido em fundos imobiliários em determinado período, considerando ou não o reinvestimento de dividendos. Além disso, é possível estimar o volume de proventos recebidos ao longo do tempo.

Efeito “bola de neve”: em que fundos a diferença é maior?

Flávio Pires, analista de FIIs da Santander Corretora, defende o reinvestimento dos dividendos dos FIIs sempre que possível como forma de proporcionar o efeito “bola de neve” – ou seja, o aumento recorrente do volume de dividendos e do patrimônio do investidor.

“Buscando maximizar o retorno total do investidor ao longo do período de alocação nessa classe de ativos, os dividendos que são pagos, uma vez reinvestidos, contribuirão para aumentar tanto o montante total do investimento quanto a geração de caixa do investidor, com o pagamento de novos dividendos”, explica.

A diferença de variação na posição em FIIs entre quem reinveste e quem não reinveste o patrimônio pode ser grande. Considerando os 106 fundos imobiliários que compõem o Ifix (índice dos FIIs mais negociados na B3), os casos em que a diferença é maior são os seguintes:

| Ticker | Fundo | Segmento | Variação da posição no FII com reinvestimento dos dividendos nos últimos dois anos (em %) | Variação da posição no FII sem reinvestimento dos dividendos nos últimos dois anos (em %) |

| URPR11 | Urca Prime Renda | Outros | 37,35 | -5,61 |

| ARRI11 | Átrio Reit Recebíveis | Títulos e Val. Mob. | 55,09 | 17,76 |

| ARCT11 | Riza Arctium Real Estate | Híbrido | 42,64 | 7,5 |

| CVBI11 | VBI CRI | Títulos e Val. Mob. | 44,81 | 11,83 |

| RECR11 | REC Recebíveis | Títulos e Val. Mob. | 32 | 0,1 |

| VGIP11 | VALORA IP | Outros | 31 | -0,62 |

| HABT11 | Habitat II | Títulos e Val. Mob. | 23,85 | -5,28 |

| BCRI11 | Banestes CRI | Títulos e Val. Mob. | 27,14 | -1,48 |

| PORD11 | Polo Recebíveis | Títulos e Val. Mob. | 26,31 | -1,79 |

| XPCI11 | XP Crédito Imobiliário | Outros | 35,22 | 7,59 |

Fonte: InfoMoney. Dados obtidos em 26/08/2022. Obs: A variação de patrimônio com o reinvestimento dos dividendos considera a compra de novas cotas de cada FII

A maior diferença apontada pelo levantamento foi verificada no fundo Urca Prime Renda (URPR11). Quem comprou R$ 10 mil em cotas desse FII em agosto de 2020 e não reinvestiu os dividendos, utilizando-os para outras finalidades, teria atualmente R$ 9.935,30 em (URPR11), ou seja, uma posição 5,61% menor, devido à variação das cotas.

Já quem usou os rendimentos para comprar novas cotas do fundo teria hoje um patrimônio de R$ 13.583,49 no Urca Prime Renda, uma posição 37,35% maior em relação a dois anos antes.

Quando reinvestir os dividendos dos FIIs é quase obrigatório

Se para quem ainda acha que o reinvestimento dos dividendos pagos pelos fundos imobiliários é uma simples escolha, Rodrigo Medeiros, especialista do DesmistificandoFII, alerta que, em alguns casos, a reaplicação de parte do recurso se faz necessária, especialmente nos fundos de “papel”.

Os fundos de “papel” investem em títulos como os certificados de recebíveis imobiliários (CRI), que retornam para o fundo um rendimento prefixado e a correção monetária, geralmente atrelada a índices de inflação ou à taxa do CDI (certificado de depósito interbancário).

De acordo com o regimento de cada fundo, a carteira pode distribuir a correção monetária junto com o dividendo, exigindo do próprio cotista a retenção e o reinvestimento do recurso – necessário para compensar os efeitos da inflação sobre o patrimônio do investidor.

“O investidor deveria reinvestir toda a inflação incorporada no dividendo recebido, mas muitas vezes descuida desta prática”, reflete. “E se o investidor tem uma parcela muito grande de fundos de ‘papel’ no portfólio, o não reinvestimento adequado poderá gerar um problema sério [perda do patrimônio real] no médio e longo prazo”.

Medeiros recomenda ao investidor iniciante – que ainda não consegue identificar a proporção da inflação no dividendo recebido – ter uma parcela mínima de FIIs de “papel” na carteira. Desta forma, explica o especialista, será possível ter uma previsibilidade maior no recebimento de dividendos e não há a necessidade de muitas contas.

No caso dos fundos de “tijolo” – que investem diretamente nos imóveis – os aluguéis são reajustados anualmente, assim como o valor dos imóveis passa por constantes reavaliações, diminuindo desta forma a necessidade do reinvestimento dos dividendos, na visão de Medeiros.

Mesmo assim, o reinvestimento pode ser importante no caso dos FIIs de “tijolo”. Nos últimos dois anos, esses fundos perderam atratividade principalmente por causa da pandemia de coronavírus e do ciclo de alta da taxa básica de juros. As restrições de circulação impostas pela Covid-19 prejudicaram as operações de fundos ligados aos segmentos de escritório e shoppings.

Ao mesmo tempo, a elevação da taxa Selic – de 2% para 13,75% ao ano – pelo Banco Central desde 2021 para conter as pressões inflacionárias também prejudicou os FIIs de “tijolo”. Quanto mais altos os juros, mais rentáveis ficam as aplicações de renda fixa, que atraem os investidores da renda variável – incluindo dos fundos imobiliários – e derrubam as cotações.

Ainda hoje, os fundos de “tijolo” são negociados com desconto em relação ao valor patrimonial. Os FIIs de escritório, na média, apresentam um desconto de 22%, considerando o indicador P/VPA (preço sobre valor patrimonial), segundo relatório semanal do Itaú BBA.

Quem adotou a estratégia de reinvestimento de dividendos para os fundos de “tijolo” provavelmente conseguiu comprar as cotas por um valor mais baixo e poderá se beneficiar da valorização futura desses ativos.

Em qual FII reinvestir os novos dividendos?

O que é melhor: reinvestir os dividendos do mês no próprio fundo que os distribuiu ou em uma outra carteira, eventualmente mais descontada? Perguntas como esta são recorrentes entre os investidores. A resposta para o dilema vai depender do momento do mercado, sinaliza Pires, do Santander.

“No cenário atual, eu buscaria um bom fundo que apresenta desconto”, pontua o analista, referindo-se a FIIs negociados abaixo do valor patrimonial. “Um fundo descontado que apresenta bom portfólio de ativos e a capacidade de pagamento de bons dividendos pode gerar ganho de capital no futuro e elevar o retorno total do investidor”.

Além disso, ele lembra da velha máxima do mercado de que resultado passado não é garantia necessariamente de ganho futuro, sugerindo ao investidor não confiar que terá o mesmo rendimento todo mês.

“Pois o pagamento do dividendo de ontem não significa necessariamente que será o mesmo no próximo mês”, alerta.

Na avaliação de Pires, o segmento de fundos híbridos é um dos que apresentam atualmente melhores previsibilidades de retorno, em especial os que têm parte dos imóveis em contratos atípicos – de maior duração e que não mudam até o vencimento. Os vínculos são ainda mais valorizados em caso de inquilinos ligados a grupos varejistas e atacadistas com boa classificação de crédito, detalha o analista.

Manual dos Dividendos: inscreva-se e aprenda com o estrategista-chefe da XP uma estratégia simples e poderosa para viver de renda