FI-Infra combina renda mensal acima da inflação e isenção de Imposto de Renda; como funcionam?

julho 18, 2022Para o investidor que busca receber renda mensal e garantir a proteção do seu patrimônio frente à inflação, uma categoria de ativos – com risco moderado – tem ganhado destaque nos últimos meses. São os FI-Infra, ou Fundos Incentivados de Investimento em Infraestrutura, que permitem ao investidor ter acesso a uma cesta de debêntures incentivadas, por meio da aquisição de cotas na Bolsa.

Traduzindo em termos simples, debêntures incentivadas são títulos de dívida, por meio dos quais o investidor empresta seu dinheiro para financiar projetos de infraestrutura no País. Ou seja, ele empresta dinheiro para empresas de setores como energia, saneamento básico, rodovias, telecomunicações, transporte, entre outros, e recebe em troca uma remuneração.

Na maioria das vezes, a remuneração é uma taxa fixa de juros mais a variação do IPCA (inflação). Os rendimentos das debêntures costumam ter pagamentos semestrais. Por se tratar de um investimento que contribui com a infraestrutura nacional, são isentos de tributação do Imposto de Renda.

Ocorre que comprar uma debênture ou formar uma carteira com várias delas nem sempre é tarefa simples. Os valores costumam ser mais salgados, próximos dos R$ 1.000 por título, e a diversificação requer de uma boa quantia de capital. Os FI-Infra surgiram exatamente como uma alternativa para aproximar as pessoas físicas do investimento em debêntures incentivadas.

Um exemplo: por meio do FI-Infra JURO11, um investidor poderia ter acesso a uma cesta formada por 20 debêntures incentivadas, divididas em sete segmentos da infraestrutura, e ainda ter a possibilidade de receber rendimentos mensais. As cotas eram negociadas a R$ 101,50 na última sexta-feira (15). Só uma das debêntures incluídas na carteira do JURO11 – emitida pela empresa de telecomunicações Brisanet, listada sob o código BRST11 – custava individualmente R$ 1.108,54 na mesma data, dez vezes mais que o preço do fundo.

Luciana Ikedo, assessora de investimentos e sócia no escritório RV4 Investimentos, explica que os FI-Infra são constituídos como condomínios fechados. Significa que não é possível resgatar as cotas e para se desfazer do investimento, os investidores precisam vendê-las no mercado secundário.

Ela explica que as debêntures de infraestrutura devem compor no mínimo 85% do fundo. Os 15% restantes podem ser alocados em CRIs (Certificados de Recebíveis Imobiliários), FIDCs (Fundos de Investimentos em Direitos Creditórios) ou mantidos em caixa.

Embora tenham surgido em 2019, foi a partir de junho de 2020 que os FI-Infra passaram a ser listados na B3. Atualmente existem apenas nove negociados na Bolsa, dos quais oito estão disponíveis para as pessoas físicas e um é voltado apenas para investidores qualificados (com R$ 1 milhão ou mais investidos).

Diversificação é vantagem

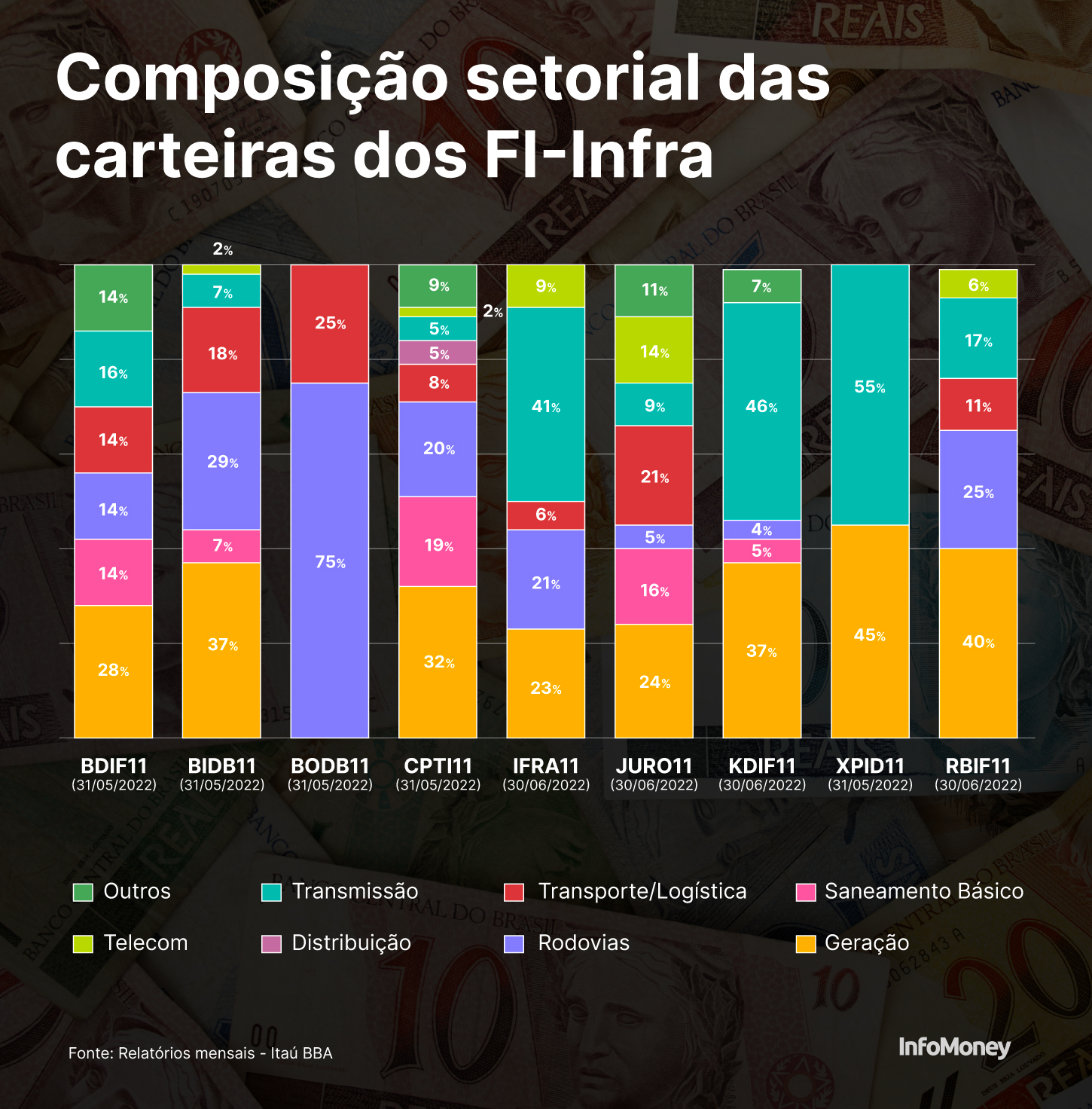

Levantamento de Ciro Matuo, head do time de Credit Research no Itaú BBA, indica que os segmentos mais comuns de investimento dos FI-Infra listados na Bolsa atualmente são geração de energia elétrica e saneamento básico, mas também estão presentes papéis de transmissoras, distribuidoras, empresas de transporte e logística, rodovias e telecomunicações.

Para Matuo, a diversificação é uma vantagem, pois o investidor tem acesso a uma carteira com exposição a vários segmentos e projetos comprando as cotas de apenas um FI-Infra. “Seria mais difícil de montar uma posição diversificada apenas com debêntures”, afirma. Veja mais no gráfico abaixo:

A diversificação dos FI-Infra não é apenas setorial, mas também de risco de crédito, explica Matuo. Até final de maio, por exemplo, 23% do patrimônio do FI-Infra BDIF11 estava alocado em debêntures incentivadas com rating AA+, conservador, enquanto 27% eram formados por ativos sem rating (com perfil de risco maior).

Já o FI-Infra KDFI11 tinha 58% do patrimônio investido em debêntures com rating AAA – o mais elevado – e apenas 15% em papéis sem rating. No caso do XPID11, destinado a investidores qualificados, 100% do patrimônio estava em ativos sem rating.

Os fundos de infraestrutura podem optar por investir ainda em debêntures com menos liquidez e prazos mais longos, de emissores menos conhecidos no mercado, ou até mesmo originadas pela própria instituição, com uma taxa de retorno maior. “Normalmente, a proposta dos FI-Infra listados é conseguir entregar uma rentabilidade mais alta do que os fundos de plataforma”, afirma Túlio Machado, sócio e responsável pela área de fundos de infraestrutura da XP Asset.

O investimento em ativos de menos liquidez é possível nos FI-Infra listados na B3 por se tratar de fundos fechados, que não sofrem com resgates. Nos bancos e corretoras, também existem fundos abertos que investem em debêntures incentivadas que não são listados. O conflito é que muitas vezes essas carteiras precisam manter recursos em caixa ou investir em debêntures mais líquidas para honrar os resgates que os investidores venham a solicitar.

FI-Infra oferece renda mensal?

Um dos principais atrativos dos FI-Infra é a possiblidade de receber uma renda mensal, por meio dos rendimentos pagos pelos fundos. Segundo Luciana, do RV4, os FI-Infra costumam distribuir o retorno real da carteira (os juros pagos pelas debêntures), a variação da inflação e até o ganho de capital obtido com a negociação das debêntures.

Não é uma possibilidade que os investidores de debêntures ou fundos de infraestrutura abertos tenham. No primeiro caso, os rendimentos normalmente são semestrais. No segundo, não acontecem distribuições – os rendimentos são reinvestidos no patrimônio do próprio fundo.

Muitos FI-Infra listados informam os valores e origens dos rendimentos nas cartas mensais para os cotistas, da mesma forma como os fundos imobiliários (FIIs) costumam fazer. “Recentemente, muitos FI-Infra se comprometeram a distribuir sempre pelo menos o IPCA do período ao cotista”, destaca Matuo, do Itaú BBA.

Nos FI-Infra, não existe nenhum tipo de exigência de distribuição de rendimentos. Mas assim como ocorreu com os FIIs, que pagam dividendos mensalmente aos cotistas apesar de serem obrigados a distribuí-los apenas semestralmente, a competição levou os fundos de infraestrutura a um movimento semelhante.

Matuo lembra que boa parte dos FI-Infra pagava rendimentos semestrais aos cotistas até fins de 2021. Conforme novos fundos com regime mensal de distribuição foram lançados, toda a indústria adotou este formato. “Vários fundos que tinham distribuição semestral migraram para mensal”, diz.

Os rendimentos são generosos, indica levantamento do Itaú BBA. A maioria supera R$ 1 por cota e, em alguns casos, como o do CPTI11, já alcançaram mais de R$ 4 em determinados meses.

Em um cenário de inflação e juros elevados, os rendimentos mensais dos FI-Infra acabam se beneficiando – já que as debêntures em que investem são corrigidas pelo IPCA. Os preços das cotas, por outro lado, depreciaram, dada a migração recente dos investidores para investimentos tradicionais de renda fixa.

Na prática, a combinação dos dois elementos levou as taxas de rendimentos mensais, proporcionalmente ao valor das cotas, a aumentar.

Ao mesmo tempo, “em um cenário de juros mais baixos, os FI-Infra conseguem fazer mais ofertas e se tornam mais atrativos”, destaca Machado, da XP Asset. Por este motivo, considera que os FI-Infra sejam uma boa alternativa de diversificação tanto em tempos de juros altos quanto menores.

Investimentos isentos de Imposto de Renda

Outra vantagem dos FI-Infra é a isenção de Imposto de Renda – tanto nos rendimentos pagos aos cotistas quanto no ganho de capital com a negociação das debêntures. A título de comparação, os dividendos dos FIIs também são isentos, mas o ganho de capital é tributado em 20%. O benefício tributário dos FI-Infra auxilia o investidor a ter ganhos acima da inflação.

Mas existem algumas regras para o enquadramento, explica Machado, da XP Asset. Fundos novos precisam investir pelo menos dois terços do patrimônio em debêntures incentivadas; depois de dois anos de existência, essa fatia precisa chegar a 85%.

O efeito da isenção fiscal dá vantagens aos FI-Infra em relação a outros investimentos. Levantamento de Matuo, do Itaú BBA, indica que o retorno de alguns fundos chegou a superar o de títulos públicos atrelados à inflação e até de debêntures incentivadas com bons ratings, mesmo descontadas as taxas de administração e performance.

É importante ficar atento às taxas. Todos os nove FI-Infra listados na B3 cobram taxa de administração, que varia de 0,05% a 1,25% ao ano. Alguns têm ainda taxa de performance, de gestão e de custódia.

Rentabilidade das carteiras

Quanto rendem os FI-Infra? Em geral, mais que os títulos públicos atrelados à inflação. Dos fundos listados na B3, a remuneração mais baixa (do IFRA11) era de 6,34% ao ano mais a variação do IPCA, podendo chegar a 10,33% mais IPCA, no caso do XPID11. Os dados foram coletados pelo Itaú BBA no dia 8 de julho.

Para Luciana, da RV4, o momento atual – de juros elevados para conter a pressão inflacionária e perspectiva de recuo mais à frente – pode ser um bom momento de entrada nos FI-Infra “É um investimento de longo prazo, e a parte fixa da rentabilidade [o spread] está atrativa”, destaca.

Na visão de Matuo, do Itaú BBA, o principal objetivo ao investir em FI-Infra deveria ser preservar o patrimônio contra a inflação. Por isso, o ganho real acima do IPCA é favorável em qualquer cenário. “Com inflação elevada, o rendimento é maior. Mas se a inflação cair, o investidor está garantindo a proteção do seu patrimônio”, explica.

Liquidez

A liquidez é outro dos benefícios dos FI-Infra, dado que o investidor que não quiser mais o ativo pode vender as cotas no mercado secundário da Bolsa e receber o dinheiro na conta em até dois dias úteis. Nos fundos de infraestrutura abertos, por outro lado, o prazo de resgate pode levar 30 dias ou mais.

O volume de negociação de FI-Infra, no entanto, deve ser considerado. Machado, da XP Asset, lembra que o mercado de fundos de infraestrutura listados ainda é pequeno, o que pode dificultar uma venda.

Os especialistas consultados pelo InfoMoney destacam ainda que as debêntures que compõem as carteiras dos fundos sofrem marcação a mercado por conta das mudanças no cenário macroeconômico, como a elevação ou a queda da taxa real de juros. Isso, em consequência, afeta o patrimônio líquido do fundo. “As cotas listadas são impactadas, já que acompanham o valor do patrimônio líquido do fundo”, destaca Matuo.

Pode ainda ocorrer o inverso: as cotas serem negociadas na Bolsa a um valor inferior ao seu valor patrimonial – o que alguns analistas encaram como uma oportunidade.

Outro risco do investimento em FI-Infra é a chance de calote de algum dos emissores das debêntures adquiridas pelo fundo, o que afetaria os rendimentos.