Índice VIX: o que é o “Índice do Medo”, e por que tem esse nome?

julho 11, 2022Responda rápido: você prefere deixar de ganhar um determinado valor ou arriscar perdê-lo mediante a possibilidade de um bom rendimento? Se você escolheu a primeira opção, saiba que faz parte da maioria das pessoas, e é essa aversão ao risco o que o índice VIX procura mostrar ao mercado.

Esse comportamento, comum do ser humano, foi objeto de estudo do economista Richard Thaler. Segundo ele, quando as pessoas estão em uma situação mais favorável, preferem não mudar nada e manter o que já têm. Isso só muda quando há algo importante para resolver e não se tem o direcionamento para isso. Nesse caso, as pessoas aceitam assumir algum risco para encontrar as soluções necessárias.

Nas palavras de Thaler, “em relação aos ganhos, as pessoas são avessas ao risco. Mas procuram (e aceitam) o risco quando ele está relacionado a perdas”.

É justamente daí que vem a importância do índice VIX, também conhecido como o “Índice do Medo”. Esse é um dos principais indicadores do mercado para medir a volatilidade, presente em maior ou menor grau em todos os investimentos.

Continue a leitura, e entenda o que é o índice VIX, e como ele pode impactar os seus investimentos.

O que é o índice VIX?

O VIX (sigla para volatility index) é um índice de volatilidade, calculado pela Bolsa de Valores de Chicago. Esse indicador reflete o desempenho das ações das empresas que compõem o S&P 500 por 30 dias seguidos.

Por sua vez, o S&P 500 é um dos principais índices do mercado acionário dos Estados Unidos e do mundo. Isso porque ele é composto pelas ações das 500 maiores empresas do mundo listadas nesse país: NYSE e Nasdaq. A função do S&P 500 é representar as gigantes de seus setores de atuação. Por isso, ele também é considerado a métrica padrão do desempenho do mercado acionário norte-americano.

Para que serve?

O objetivo do VIX é medir as oscilações dos preços das opções de ações que formam o índice S&P 500. Nesse sentido, o período considerado para medir a alta e a baixa dessas ações é de 30 dias. Por isso, ele é uma ferramenta importante para investidores e traders que operam no curto prazo nas bolsas.

Além de servir como base para as negociações de curto prazo, o VIX também é uma importante medida de risco. Como vimos, ele demonstra a intensidade e a velocidade com a qual uma ação se valoriza ou se desvaloriza. Dessa forma, quanto maior for essa oscilação (ou volatilidade), maior também será o risco que a ação oferece ao investidor.

Entendendo a volatilidade

Para entender a importância do VIX no mercado financeiro, é preciso compreender o conceito de volatilidade.

Quando falamos em volatilidade, estamos nos referindo à intensidade, frequência e velocidade com a qual variam os preços de uma ação, derivativo ou outro ativo financeiro. Quando essas variações são expressivas, dizemos que a volatilidade do ativo ou derivativo é alta.

Em outras palavras, o preço pode subir ou cair a qualquer momento e de forma intensa quando existe grande volatilidade. Dessa forma, quanto maior a volatilidade, maior também será o risco de um investimento (na sequência, falaremos sobre a relação entre VIX e risco).

Leia também: Entenda como funciona o mercado de ações e a bolsa de valores

Vários fatores influenciam na volatilidade dos ativos financeiros, como questões econômicas e políticas do país, por exemplo. Por sua vez, analisar esses fatores ajuda a projetar cenários e tendências de performance de preços. É por isso que esse conceito é muito importante para os investimentos e para o mercado financeiro de forma geral.

Quando foi criado o VIX?

O VIX foi criado em 1993 por Robert E. Whaley, professor de finanças na Universidade de Vanderbilt, em Nashville, Tennessee. Whaley desenvolveu o índice para atender a uma demanda da Bolsa de Valores de Chicago, que desejava medir a volatilidade de opções de ações que negociava – mais especificamente, ações que formavam o S&P 500.

Ou seja, o VIX segue os contratos futuros das ações do S&P 500, as mais importantes do mercado dos EUA. Nesse sentido, ele é o indicador que mostra o quanto o S&P 500 pode variar nos próximos 30 dias.

Por que o VIX é chamado de “Índice do Medo”?

Para responder a essa pergunta, é importante entendermos o que são e para que servem as opções.

Como o nome sugere, as opções são um tipo de derivativos que oferecem o direito (ou a “opção”) de negociar determinado ativo. Isso significa que elas não são um ativo em si, mas sim um contrato que representa o direito de comprar ou vender o ativo ao qual estão relacionadas as opções.

Por exemplo: imagine que, acompanhando o mercado acionário, você acredite que uma ação estará mais cara daqui a 30 dias. Nesse caso, se você comprar uma opção de compra (também chamada call), terá o direito de comprar essa ação daqui a 30 dias pelo preço que ela custa hoje. Ou seja, se as suas previsões se confirmarem e a ação realmente subir, você ganhará na compra, pois pagará um preço mais barato por ela.

Agora imagine a situação contrária. Você analisou o contexto e os fundamentos da ação e acredita que o seu preço pode cair em 30 dias. Nessa situação, você também pode lucrar, e a forma de fazer isso é adquirindo uma opção de venda (ou put) dessa ação.

Se, daqui a 30 dias, essa ação realmente estiver mais barata do que hoje, você terá lucro quando exercer a opção. Isso porque venderá a ação pelo preço que ela custava quando você comprou a put, mais alto do que o atual.

Esse é apenas um breve resumo sobre como funcionam as opções. Essas operações são bem mais complexas e, por isso, indicadas para investidores mais experientes e com bons conhecimentos no mercado de derivativos. Para saber mais sobre o tema, clique no link abaixo:

Em relação ao VIX, já vimos que ele demonstra os momentos de elevada incerteza do mercado. E é justamente nesses momentos que os investidores ficam mais inseguros, o que os leva a buscar proteção para os seus ativos via opções. Por isso, nessas horas o VIX tende a disparar, pois os preços das opções sobem de forma muito rápida, e isso faz com que ele seja também chamado de “Índice do Medo” no mercado financeiro.

Picos históricos do Índice VIX

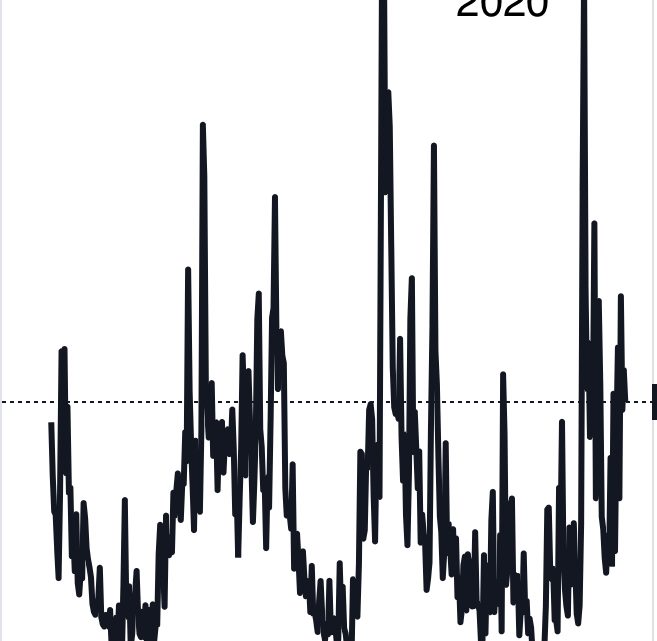

No gráfico abaixo, você pode observar a volatilidade do VIX desde a sua criação:

(Fonte: TradingView)

Observe os dois pontos mais altos do gráfico: 2008 e 2020. Em 2008, tivemos o auge da crise do subprime com a falência do Lehman Brothers, que era um dos mais tradicionais bancos de investimentos dos EUA. Na época, o VIX chegou a sua máxima histórica, que foi de 96,54.

Já em 2020, o nervosismo do mercado foi por conta do início da pandemia, que também colapsou economias no mundo inteiro. Em 18 de março daquele ano, o índice registrou a segunda máxima: 85,5, perdendo só para 2008.

Em momentos de graves crises como essas, a confiança do mercado fica abalada no mundo inteiro. Com mais medo e cautela por parte dos investidores, o mercado acionário tende a cair, ao mesmo tempo que o VIX se eleva.

Cálculo e interpretação do VIX

O VIX é resultado de um cálculo totalmente automatizado, gerado a partir de fórmulas complexas. Basicamente, são utilizados vários dados sobre o mercado acionário, como volume de negociações, preços médios, variações percentuais, entre outros.

Por exemplo, se na data de hoje o índice VIX está em 15%, isso significa que a oscilação esperada para as ações do S&P 500 nos próximos 30 dias é de 15%, para cima ou para baixo.

De forma geral, o mercado considera três faixas para classificar o VIX. Quando o índice está abaixo dos 20 pontos, isso mostra mais disposição do investidor para tomar risco, pois há menos turbulências no mercado. Já uma pontuação entre 20 e 30 significa média volatilidade, ou risco de mercado moderado. Por fim, um VIX acima de 30 pontos sinaliza oscilações mais fortes nos preços dos ativos. Teoricamente, a partir dos 30 pontos inicia a faixa de maior risco para os investidores.

Para não esquecer:

| Pontuação do VIX | Volatilidade do mercado |

| Abaixo de 20 pontos | Baixa. Investidores mais dispostos a tomar risco. |

| Entre 20 e 30 pontos | Média. Risco de mercado moderado. |

| Acima de 30 pontos | Alta. Risco de mercado acima da média. |

Como o índice VIX impacta o Ibovespa?

Até agora, você entendeu que o VIX reflete as oscilações das ações que formam o S&P 500. Por isso, pode estar se perguntando: se esse índice é baseado no mercado norte-americano, por que ele influenciaria o Ibovespa?

O motivo é simples: mesmo que o VIX não reflita diretamente o mercado brasileiro, tudo o que acontece na economia e na bolsa dos EUA é extremamente importante para o resto do mundo. Basicamente, todos os movimentos da economia norte-americana (inflação, alta de juros e assim por diante) trazem reflexos para outras economias. E, no caso de países emergentes como o Brasil, isso é ainda mais acentuado.

Por exemplo, uma alta de juros nos EUA pode desencadear a saída de dólares de países menos seguros para investir. Ou então, a alta das principais commodities mundiais (que são dolarizadas) também mexem com as bolsas no mundo inteiro.

Por todos esses motivos, o VIX impacta não somente o Ibovespa, mas todas as negociações do mercado acionário mundial.

Como usar o VIX nos investimentos?

Por ser considerado o “Índice do Medo” do mercado financeiro, o VIX é uma importante ferramenta que ajuda a mapear riscos e crises no mercado financeiro.

Como vimos, uma pontuação alta para o índice significa maior temor por parte dos investidores. Ao passo que um VIX baixo (geralmente inferior a 20 pontos) sinaliza expectativa de risco baixo e, consequentemente, mais confiança por parte do mercado.

De forma geral, investidores e traders buscam estabilidade ao alocar recursos. Isso faz com que escolham ações com baixo VIX, justamente para minimizar riscos e obter valorização dos papéis. Mesmo que não se relacione diretamente ao mercado brasileiro, o VIX impacta os preços das opções, contratos futuros e até ETFs (fundos de índices). Em relação a esses fundos, um VIX baixo faz a sua rentabilidade subir, e vice-versa.

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.