Confuso entre os candlestick? Conheça os principais padrões de reversão

julho 11, 2022

Popularizado com o advento dos microcomputadores aos mercados acionários, os gráficos de candle vêm de longe. Os primeiros relatos sobre candles datam do século XVII, quando o japonês Munehisa Homma utilizou as “velas” para visualizar a tendência do mercado de arroz*.

Desde então, este tipo de gráfico ganhou a simpatia dos investidores, tanto pelo apelo visual em relação aos gráficos tradicionais de barras, quanto pela maior agilidade de se visualizar quais forças dominaram o mercado através das cores dos candles.

O ápice veio na década de 1980, quando o trader norte-americano Steve Nison realizou seus primeiros ensaios sobre os candlesticks, a fim de identificar padrões que definissem reversões ou continuações de tendência.

No início da década de 1990, Nison lançou o livro Japanese Candlestick Charting Techniques, que virou um dos principais guias sobre candlesticks já publicados, leitura mais do que obrigatória para os apreciadores da análise técnica.

O poder dos candles

Postados em importantes suportes e resistências do mercado, aliados às ferramentas de análise técnica como as Bandas de Bollinger, os candlesticks podem elevar a eficiência de se encontrar pontos de reversão.

Muito mais que decorar todos os candlesticks que existem nos manuais de análise técnica, os investidores devem saber interpretar as formações e ter a consciência de que as tendências não mudam repentinamente em função de um candlestick, mas que ele indica o início de um novo processo.

Segundo o trader norte-americano, o candlestick pode ser traduzido como um alerta de que a tendência do mercado começará a mudar. Em suas palavras: nada mais é do que “a percepção dos investidores em transformação”. Neste momento “é melhor você ajustar sua estratégia”.

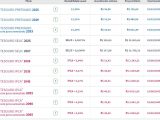

Para entender melhor sobre os candlesticks e enumerar as principais formações, aliado à sua relevância dentro de um gráfico, o InfoMoney desenvolveu um guia para sintetizar as características dos candlesticks. Confira:

Padrões de Reversão de Alta: Alta Confiabilidade

Piercing Line

Definição: Primeiro há um movimento de baixa forte, seguido de um candle de alta que penetra em mais da metade o candle anterior.

Padrão Mercadológico: Os compradores começam a pensar que o preço já atingiu um patamar adequado e que é uma boa oportunidade para comprar ativo. Os vendidos começam a perder a confiança de que o preço seguirá caindo e começam a rever/fechar suas posições.

Importante! Quanto mais o candle de alta penetrar no candle anterior de baixa, maior será a possibilidade da reversão.

Kicking

Definição: Um Marubozu de baixa seguido de um Marubozu de alta, que abre em gap em relação ao candle anterior.

Padrão Mercadológico: Essa formação de candle é um sinal muito forte de que o mercado seguirá em alta. A direção prévia em que vinha o mercado não tem importância como nos outros padrões, pois a força compradora é grande.

Importante! Não devem existir pavios nos candles ou, se existirem, devem ser mínimos. Este padrão é praticamente igual ao Separating Lines, com a diferença que este último não tem gap.

Bebê Abandonado

Definição: É um sinal de reversão raro, composto por um Doji cercado de gaps. O gap não é só no corpo, mas também deve existir entre os pavios dos candles de alta e de baixa qua estão ao lado do Doji.

Padrão Mercadológico: Cenário presente em quase todos os padrões de reversão de três candles. O primeiro candle mostra os vendidos com força e, no segundo dia, as forças praticamente se igualam, revelando que os vendidos já não estão mais seguros de suas posições. No terceiro dia vem a confirmação desta mudança de humor e os comprados se tornam maioria, confirmando a reversão.

Importante! A confiabilidade desse tipo de sinal é muito grande e a confirmação do movimento se dá no terceiro candle, que é candle de alta que fecha o padrão. Importante que esse candle de alta tenha um gap em relação ao Doji, incluindo pavios.

Estrela da Manhã

Definição: Outro padrão formado a partir de três candles, sendo um candle de baixa, seguindo por um candle de corpo pequeno, ou Doji, e um candle de alta.

Padrão Mercadológico: O candle de baixa sugere que os vendidos estão mandando no mercado, porém, no pregão seguinte. forma-se o candle de corpo pequeno após um gap, mostrando que os vendidos já não têm a mesma influência. O candle de alta vem para confirmar que essa influência se esgotou.

Importante! O candle de corpo pequeno pode ser mais do que um. Não são raros os casos com dois ou três candles de corpo pequeno no fundo da reversão e não importa se os candles pequenos são de alta ou de baixa.

Three Outside Up

Definição: O padrão é na verdade um engolfo com um candle de alta confirmando a reversão.

Padrão Mercadológico: Nos primeiros dois candles temos o padrão engolfo, mostrando que os vendidos perderam seu domínio sobre o mercado. No terceiro dia vem a confirmação desta reversão e os comprados passam a dominar.

Importante! Quanto maior for o fechamento do terceiro candle, melhor será o padrão. É preciso que o terceiro candle tenha um fechamento maior que o segundo.

Dragonfly Doji

Definição: O padrão é caracterizado por um candle que ocorre no final de um movimento de baixa ou durante este movimento. O candle é muito parecido com um martelo, mas no caso do Dragonfly, os preços de abertura e de fechamento são iguais, como também não há corpo envolvendo o candle.

Padrão Mercadológico: O mercado abre e rapidamente a venda se impõe levando os preços a novas mínimas. Porém, em algum momento do intraday, o preço se torna atraente e os investidores começam a comprar, levando o preço do ativo de volta ao preço de abertura, reduzindo o sentimento dos vendidos de que eles continuarão a dominar esse movimento. Se o valor do ativo abrir em alta no dia seguinte, muitos vendidos estarão incentivados a fechar suas posições.

Importante! O padrão é mais forte do que o martelo. A confirmação no dia seguinte é necessária, imposta por um candle de alta ou um gap acima da máxima do dia anterior.

Long Legged Doji

Definição: O padrão é caracterizado por longas sombras, o que demonstra a indecisão da dominância entre comprados e vendidos. Como no Dragonfly, os preços de abertura e fechamento são praticamente iguais e não há corpo.

Padrão Mercadológico: O Long Legged Doji demonstra que há uma indecisão reinando no mercado. Podemos ver que o spreços se movimentaram muito acima e abaixo do preço de abertura, mas acabam por fechar no mesmo nível da abertura, apesar da volatilidade.

Importante! Ele é mais representativo em fundos e requer um candle de alta no pregão seguinte para configurar a reversão.

Engolfo de Alta

Definição: Depois de um movimento de baixa, surge um candle de alta engolfando por completo o candle anterior. Não há necessidade de se englobar as sombras do candle anterior, mas o corpo precisa ser necessariamente englobado.

Padrão Mercadológico: O engolfo demonstra que a venda perdeu momentum e agora os comprados começam a tomar as rédeas do mercado.

Importante! O tamanho dos corpos dos candles é importante nesta formação. Quanto maior o candle de alta, maior a força da reversão, o que sinaliza a força emergente dos comprados. Esse padrão requer mais um candle de confirmação, com fechamento superior ao segundo candle.

Gravestone

Definição: Este é um Doji específico, com preços de abertura e fechamento iguais, encerrando o dia na mínima. Similar ao martelo invertido, quando aparece em um movimento de baixa, representa uma possível reversão deste movimento.

Padrão Mercadológico: O mercado abre abaixo do valor de fechamento anterior e começa um rali para tentar fechar o preço dentro do corpo do dia anterior, mas os vendidos forçam o preço de volta ao valor da abertura. Este movimento, porém, deixa os vendidos com temor, pois já há desejo para que o movimento se reverta. Se no próximo pregão os preços abrirem acima do fechamento do Gravestone, é provável que ocorra um rali dos vendidos para fecharem suas posições.

Importante: O padrão requer confirmação no dia seguinte. Se abrir o dia seguinte com gap, mais confiável será o candlestick. Quanto maior for a distância do gap, mais intensa a reversão.

Harami Cross

Definição: Este é um doji precedido por um Morubozu de baixa. O Harami Cross é mais significativo como sinal de reversão do que o Harami normal.

Padrão Mercadológico: O padrão demonstra a disparidade ocorrida no mercado. Antes predominava a venda, demonstrada pelo Marubozu de baixa, mas o Doji que aparece no dia seguinte revela que o mercado entende que a sequência de venda está chegando ao fim.

Importante! O Harami não é o padrão de reversão mais forte que existe. Entretanto, nas combinações onde aparece, o Doji torna-se significativo. A confirmação no dia seguinte é recomendada, porém não é necessária para concluirmos que a reversão está próxima. A confirmação vem com um candle de alta, com fechamento superior ao Doji.

Breakway

Definição: Nada mais é que o famoso fundo arredondado, formado por vários candles, pelo menos cinco deles, algo que é bem comum de acontecer no mercado.

Padrão Mercadológico: Esse padrão demonstra que o mercado atingiu um ponto de sobrevenda e patamares de preços menores não predominam. A deterioração do mercado de baixa se confirma com o último candle de alta.

Importante! É muito importante que o candle do sexto dia confirme a reversão com um candle de alta e um fechamento maior que os outros candles.

Padrões de Reversão de Baixa: Alta Confiabilidade

Dark Cloud

Definição: É um padrão composto por dois candles, que caracteriza o final de uma tendência de alta. Temos um candle de baixa formado após um candle de alta com fechamento próximo ou na mínima do dia, sendo este menor que o fechamento do dia anterior.

Padrão Mercadológico: O mercado vem em um movimento de alta forte e abre o pregão com um gap, mostrando que os comprados estão no controle da situação. Porém, o rali não continua durante o dia e o preço fecha próximo da mínima do dia, mas abaixo do fechamento do dia anterior. Neste momento, os vendidos têm a oportunidade de forçar o movimento de baixa com stop claro na máxima do dia.

Importante! Quanto mais o candle de baixa penetrar no candle anterior de alta, maior será a possibilidade de reversão.

Bebê Abandonado

Definição: Como na sua versão de alta, o padrão é composto por um Doji rodeado por gaps, incluindo pavios dos dois candles que o cercam.

Padrão Mercadológico: A maioria dos padrões de reversão formada por três candles tem cenários similares. O mercado abre com um gap no movimento de alta, mas a variação de preço é bem pequena com o fechamento próximo ao da abertura, mostrando o equilíbrio entre comprados e vendidos. A partir deste momento é verificado um sinal bem claro de fraqueza por parte dos comprados, ao passo que os vendidos aproveitam o ponto de stop para forçar o novo movimento.

Importante! Este é um padrão raro que é bastante confiável vindo de um topo. Contudo, a confirmação de um candle de baixa no terceiro dia torna o sinal de domínio dos vendidos bem mais claro.

Estrela da Tarde

Definição: É um dos padrões mais importantes entre os candlesticks. Formado por três candles; um de alta com corpo grandes, outro de corpo pequeno, que pode ser de alta, mas normalmente é de baixa, seguindo de um terceiro candle de baixa.

Padrão Mercadológico: O mercado vem em movimento de alta até que um candle de corpo pequeno aparece, sugerindo que a capacidade dos comprados em continuar mantendo o movimento de alta está diminuindo. O candle de baixa do terceiro dia, retornando os preços a patamares de dois dias atrás, mostra que os vendidos agora dominam o mercado.

Importante! O segundo movimento padrão, que caracteriza a estrela, pode ser formado por uma, duas ou até três estrelas. Não é tão significativo se a estrela é de alta ou de baixa, ou se há gaps entre os candles, mas é relevante que depois da estrela tenhamos um candle de baixa grande e cheio.

Three Black Crows

Definição: Outro padrão importante, formado por três candles de baixa que parecem degraus em queda, demonstrando um forte movimento de reversão.

Padrão Mercadológico: Este padrão geralmente ocorre quando o mercado vem em um movimento de alta por muito tempo e agora se aproxima de um topo. O primeiro candle mostra a perda da força dos comprados, ao passo que os seguinte revelam a liquidação de lucros por parte dos investidores que ainda estavam comprados no ativo.

Importante! O preço de abertura do segundo e do terceiro dia pode ser em qualquer ponto do corpo do candle anterior, mas o fechamento é sempre abaixo do fechamento anterior. O melhor é ter preços de abertura no máximo no meio do corpo do candle anterior. Se o candle de baixa for muito longo, é preciso tomar cuidado, pois o mercado pode estar sobrevendido.

Dragonfly Dojji

Definição: Formado por um único candle, ele ocorre no final de um movimento de alta. Muito parecido com o padrão Enforcado, com a diferença que não há corpo no candle.

Padrão Mercadológico: Este padrão geralmente ocorre quando o mercado vem em um movimento de alta e segue um grande movimento de venda na abertura do pregão, acompanhado de rali de compra próximo ao fechamento, levando os preços de abertura e fechamento a serem iguais. Se no pregão seguinte o preço a abrir em baixa, teremos muitos comprados querendo fechar suas posições no ativo.

Importante! O Dragonfly é um sinal mais forte de reversão do que um Enforcado e, por isso, mais confiável. A confirmação da reversão virá através de um candle de baixa no pregão seguinte.

Engolfo de Baixa

Definição: Depois de um movimento de alta, surge um candle negativo engolfando o corpo do candle anterior.

Padrão Mercadológico: O mercado vem sendo dominado pelos comprados quando, em um determinado patar, ocorre um grande movimento de venda, revelando a força dos vendidos.

Importante! O tamanho relativo entre o corpo dos dois candles que foram esse padrão é importante. Um corpo pequeno de alta com um corpo grande de baixa, mostra claramente a nova força dominante dos vendidos. Havendo um grande volume associado ao candle de baixa ou se ele engolfar mais de um candle de alta, temos uma probabilidade ainda maior de reversão.

Gravestone de Baixa

Definição: Este é um padrão caracterizado por abertura e fechamento ambos na mínima do dia. Normalmente aparece no topo de uma sequência de candles de alta e representa uma boa chance de reversão.

Padrão Mercadológico: O mercado abre no valor mínimo, mas um rali de alta leva os preços a novas máximas. Esses novo patamar máximo não consegue se manter e os preços retornam ao valor mínimo da abertura, representando um problema para os comprados, já que não conseguem mais elevar os preços devido à ação dos vendidos.

Importante! O Gravestone de baixa é mais significativo como sinal de reversão em relação ao Shooting Star. Quanto maior o pavio, maior será a forã mostrada pelos vendidos. Um candle de baixa confirma o topo no pregão seguinte.

Harami Cross de Baixa

Definição: Um dos mais significativos Haramis, o padrão é caracterizado por um candle de alta seguido de um Doji.

Padrão Mercadológico: É um sinal de disparidade sobre a “saúde” do mercado, que vem em um movimento de alta e, de repente, não consegue firmar novas máximas, mostrando o esgotamento da força dos comprados.

Importante! A confirmação do pregão seguinte com um candle de baixa com fechamento menor do que o candle de alta anterior ao Doji é importante para confirmar a reversão.

Aprenda como investir na Bolsa por meio dos gráficos, identificando o momento certo para comprar ou vender