FII de “papel” é seguro? Especialista dá cinco dicas para entender e reduzir os riscos do investimento

junho 22, 2022

Famosos pelos elevados dividendos que distribuem, os FIIs de CRI (certificados de recebíveis imobiliários) embutem um risco muitas vezes ignorado pelos investidores. Uma rápida leitura dos relatórios gerenciais dos fundos, porém, pode elevar a segurança do cotista e oferecer um fácil entendimento sobre as operações da carteira.

O tema foi destaque da edição desta terça-feira (21) do Liga de FIIs, que tem apresentação de Maria Fernanda Violatti, analista da XP, Thiago Otuki, economista do Clube FII, e Wellington Carvalho, repórter do InfoMoney. O programa contou ainda com a participação de Evandro Buccini, sócio e diretor de Crédito, Renda Fixa e Multimercado da Rio Bravo Investimentos, que falou sobre recente problema em um CRI da carteira de dois fundos da gestora.

O CRI é um título de dívida usado por empresas do setor imobiliário para captar recursos no mercado. Na prática, as companhias “empacotam” receitas futuras que têm para receber – como aluguéis ou parcelas pela venda de apartamentos, por exemplo – em um título (o CRI) vendido aos investidores. Em geral, o papel embute um rendimento prefixado e a correção por um indicador, que normalmente é a taxa do CDI ou o IPCA.

No caso dos fundos da Rio Bravo – Rio Bravo Crédito Imobiliário High Yield (RBHY11) e Rio Bravo Crédito Imobiliário High Grade (RBHG11) – as parcelas da dívida referentes aos meses de janeiro e fevereiro do CRI New Village não foram quitadas, o que motivou a antecipação do vencimento e, consequentemente, a execução das garantias do título.

Diante da repercussão, Felipe Ribeiro, diretor de investimentos alternativos do Clube FII, que também participou do Liga de FIIs, destacou cinco informações que o cotista dos fundos de recebíveis podem buscar nos relatórios gerenciais para entender e até reduzir os riscos da carteira de investimentos.

“O pequeno investidor, que busca mais informações sobre o fundo, não tem acesso fácil aos gestores da carteira e o relatório gerencial é a única ferramenta que oferece detalhes da operação”, diz Ribeiro. “Se o gestor não participa de lives e o fundo não tem relatório gerencial, não invista na carteira”, defende o especialista, que também é autor do livro Guia Definitivo para entender FII de CRI.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Diversificação

Segundo Ribeiro, a primeira informação que o cotista de um fundo de CRI deve observar no relatório gerencial é a participação dos CRIs dentro do portfólio do fundo. A alta concentração de um título pode elevar o risco da carteira, aponta o especialista.

“Imagina se um CRI representa 10% do portfólio de um fundo”, sugere. “Em caso de problema no título, haverá um impacto na receita do fundo e, consequentemente, na distribuição de dividendos”, alerta.

Ribeiro explica que a informação é facilmente encontrada no relatório gerencial, na coluna que indica a percentagem do CRI no patrimônio líquido (PL) do fundo. No caso do Rio Bravo Crédito Imobiliário High Grade, o CRI New Village representa 4% do PL da carteira.

Ribeiro lembra que, de acordo com regulamentação da Comissão de Valores Mobiliários (CVM), um CRI pode representar no máximo 10% do PL de um fundo de recebíveis.

Valor da cota importa

A razão entre o preço e o valor patrimonial – medida pelo indicador P/VPA – é essencial para a análise de fundos imobiliários de recebíveis, aponta Ribeiro.

Quanto mais próximo de 1 estiver o indicador P/VPA de um fundo, mais perto a cota está do seu valor considerado justo. Um indicador acima de 1 sinaliza que o papel está sendo negociado com ágio e, abaixo deste nível, com desconto.

Em relação aos FIIs de CRI, Ribeiro lembra que o preço da cota tende a voltar ao preço do valor patrimonial. Comprar o papel com um grande ágio, explica, pode gerar um desconforto no futuro.

“Se você estiver comprando uma cota com um P/VPA acima de 1,3, existe uma tendência muito forte de a cotação voltar para o valor justo e o investidor ter o patrimônio reduzido”, prevê.

Ribeiro lembra que há fundos, lançados em 2011, cujas cotas valem hoje R$ 100, mesmo valor do lançamento do FII.

Concentração de CRIs subordinados

Os CRIs também são divididos por séries – subordinado, mezanino e sênior – que indicam níveis diferentes de risco e rentabilidade. Enquanto os títulos da série sênior oferecem mais segurança com menor rentabilidade, os papéis subordinados têm uma rentabilidade maior com um risco também mais elevado.

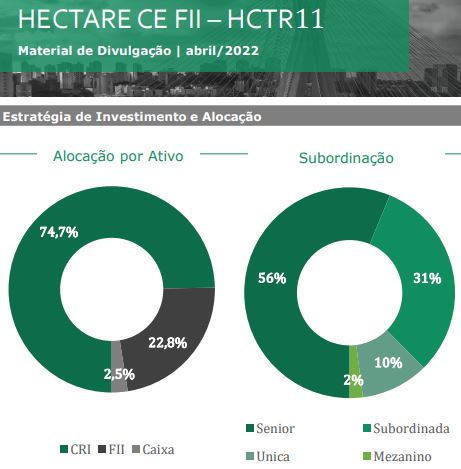

“Uma alta concentração em CRIs subordinados é uma espécie de atestado em que o investidor reconhece que parte da carteira de CRI pode dar problema”, afirma Ribeiro, que lembra que a informação também faz parte dos relatórios gerenciais, como indica o documento divulgado pelo fundo Hectare (HCTR11).

Segundo Ribeiro, os fundos que geralmente têm séries subordinadas são exatamente os classificados como high yield, aqueles quem oferecem maior risco em troca de maior retorno.

Atenção com a taxa de retorno com dividendos

A taxa de retorno com dividendos (dividend yield) é um dos principais indicadores observados pelos investidores de fundos imobiliários. Ribeiro, porém, sugere uma atenção ainda maior com o indicador sinalizado pelos relatórios gerenciais.

Ele explica que o número inserido nos documentos é apenas uma referência já que considera uma cotação que, dificilmente, representa o preço de compra do investidor.

“O cotista precisa ter este controle”, diz o especialista. “O que você precisa fazer como investidor é calcular quanto o fundo pagou de dividendos em cima do seu preço médio”, orienta.

Atenção com as alavancagens dos FIIs

A última dica de Felipe Ribeiro, do Clube FII, para os investidores de fundos imobiliários de CRI trata do que o mercado chama de alavancagem.

Nesse tipo de operação, que funciona como uma espécie de emissão de dívidas, o fundo oferece um dos CRIs da carteira como garantia para captação de recursos no mercado. Normalmente, o dinheiro obtido é reinvestido em outro CRI.

Além do eventual aumento de risco da carteira, Ribeiro também chama atenção que a legislação sobre alavancagem ainda não está muito clara e, por isso, o investidor deve estar atento ao tema.

“É um risco porque a CVM ainda não se posicionou sobre o assunto e a qualquer momento pode ser anunciada uma decisão desfavorável aos fundos que praticam a operação”, finaliza.

Confira mais análises e dicas sobre os FIIs de CRI na edição de ontem do Liga de FIIs. Produzido pelo InfoMoney, o programa vai ao ar todas as terças-feiras, às 19h, no canal do InfoMoney no Youtube. Você também pode rever todas as edições passadas.

Aprenda como viver de renda com dividendos de ações e conheça as campeãs em proventos dos últimos 5 anos