FII HSLG11 negocia compra de galpão em Manaus por R$ 180 mi; Ifix sobe

junho 21, 2022

O FII HSI logística (HSLG11) iniciou, nesta segunda-feira (20), negociação para a compra de um galpão localizado na cidade de Manaus, no Estado do Amazonas, que pertence a uma grande rede varejista, como sinaliza fato relevante divulgado pelo fundo. A transação está avaliada em R$ 180 milhões.

Além do galpão logístico, que está em operação e tem uma área bruta locável (ABL) de 40 mil metros quadrados, o espaço em negociação conta ainda com uma área de expansão de aproximadamente 20 mil metros quadrados.

O HSI logística está disposto a pagar R$ 120 milhões pela parte principal do imóvel e R$ 60 milhões pela área adicional, totalizando uma transação de R$ 180 milhões.

De acordo com comunicado do fundo ao mercado, o acordo está condicionado ao cumprimento de condições previstas em operações desta natureza.

No documento, os gestores lembram que Manaus é a maior capital dos estados das regiões Norte e Nordeste e tem o sexto maior PIB entre as capitais brasileiras.

Nos últimos cinco anos, reforça o texto, a Zona Franca teve crescimento nominal anual médio da receita de 18%, alcançando R$ 158 bilhões em 2021, 50% acima de 2019.

“À medida em que as grandes operações de e-commerce avançam sobre a região Norte, a tendência é de alta valorização dos ativos logísticos disponíveis”, detalha comunicado do HSI logística, reforçando a tese de investimento.

O estoque de galpões logísticos em Manaus é de 310 mil metros quadrados e a vacância, de aproximadamente 2%.

Atualmente, o portfólio do fundo é composto por quatro imóveis nos Estados de São Paulo, Minas Gerais e Paraná. Juntos, os espaços somam uma ABL de 390 mil metros quadrados. A vacância do fundo está em 0,5%.

Na última quarta-feira (14), o HSI logística depositou R$ 0,65 por cota, montante equivalente a um retorno mensal com dividendos de 0,75%. Em 12 meses, o percentual é de 8%.

IFIX Hoje

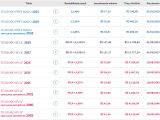

Na sessão desta terça-feira (21), o IFIX – índice que reúne os fundos imobiliários mais negociados na B3 – opera no campo positivo. Às 11h13, o indicador registrava alta de 0,14%, aos 2.815 pontos. Ontem, o indicador fechou com alta de 0,33%. Confira os destaques de hoje:

Maiores altas desta terça-feira (21)

| Ticker | Nome | Setor | Variação (%) |

| SNFF11 | Suno FoF | Outros | 1,99 |

| KISU11 | KILIMA | Títulos e Val. Mob. | 1,32 |

| RBRP11 | RBR Properties | Outros | 1,07 |

| IRDM11 | Iridium Recebiveis Imobiliarios | Títulos e Val. Mob. | 1,19 |

| BLMR11 | Bluemacaw Renda+ FOF | Títulos e Val. Mob. | 0,97 |

Maiores baixas desta terça-feira (21):

| Ticker | Nome | Setor | Variação (%) |

| VTLT11 | Votorantim Logistica | Logística | -1,07 |

| VGHF11 | Valora Hedge Fund | Títulos e Val. Mob. | -0,8 |

| BTAL11 | BTG Pactual Agro | Outros | -0,8 |

| HSAF11 | HSI Ativos Financeiros | Títulos e Val. Mob. | -0,74 |

| PVBI11 | VBI Prime Properties | Lajes Corporativas | -0,55 |

Fonte: B3

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Nova emissão de cotas do TRX Real Estate; Kinea Creditas contrata formador de mercado

Confira as últimas informações divulgadas por fundos imobiliários em fatos relevantes:

TRX Real Estate ( TRXF11) lança oferta e quer captar até R$ 80 milhões

O fundo TRX Real Estate aprovou, nesta segunda-feira (20), a realização da sexta emissão de cotas da carteira, que pretende captar até R$ 80 milhões.

O preço unitário das novas cotas foi fixado em R$ 97,75 e a taxa de distribuição da oferta será de R$ 0,50, totalizando um preço de subscrição de R$ 98,25.

Na abertura do mercado nesta terça-feira (21), as cotas do TRX Real Estate estavam sendo negociadas a R$ 98,74, com leve queda de 0,25%.

Os cotistas com posição no final do dia 23 de maio terão direito de preferência na oferta, que poderá ser exercido entre os dias 28 de maio e 8 de julho. O fator de proporção é de 11%.

Com uma ABL de 425 mil metros quadrados, o fundo tem um portfólio composto por 48 imóveis distribuídos em 13 Estados. Entre os clientes da carteira, estão nomes como Grupo Pão de Açúcar, Assaí e Sodimac.

XP assume função de formador de mercado do Kinea Creditas ([ativo=KCRE11])

Em fato relevante, o FII Kinea Creditas anunciou a contratação da XP Investimentos para a função de formador de mercado das cotas do fundo na B3.

Autorizado pela Bolsa, o formador de mercado procura estimular a liquidez de ativos negociados, mantendo de forma regular e contínua ofertas de compra e venda durante o pregão. Além de facilitar a negociação dos papéis, o formador de mercado também evita movimentos artificiais das cotações.

De acordo com o Kinea Creditas, a prestação dos serviços terá início nesta quarta-feira (22) e os custos dos serviços serão pagos pelo fundo, que não detalhou o valor da despesa.

Focado no investimento em certificados de recebíveis imobiliários (CRI), o fundo tem patrimônio líquido de R$ 342 milhões.

Dividendos de hoje

Confira quais são os sete fundos imobiliários que distribuem rendimentos nesta terça-feira (21):

| Ticker | Fundo | Rendimento |

| GCRI11 | Galapagos Cri | R$ 1,55 |

| MGCR11 | Mogno Cri HG | R$ 1,15 |

| NAVT11 | Navi Imob FoF | R$ 0,85 |

| GCFF11 | Galapagos FoF | R$ 0,77 |

| MORE11 | More FoF | R$ 0,70 |

| BLCP11 | Bluecap Log | R$ 0,50 |

| APTO11 | Navi Residencial | R$ 0,12 |

Fonte: InfoMoney

Obs.: Tickers com final diferente de 11 se referem aos recibos e direitos de subscrição dos fundos.

Giro Imobiliário: BC projeta inflação de 4% em 2023 e juros mais altos por mais tempo

O Banco Central admitiu na ata do Copom (Comitê de Política Monetária) divulgada nesta terça-feira (21) que a inflação não deve convergir para o centro da meta em 2023, apesar da extensão do ciclo de alta de juros, e disse que a Selic vai precisar subir mais e permanecer mais alta por mais tempo para combater a alta de preços.

A meta de inflação do BC para 2023 é de 3,25%, com uma margem de 1,5 ponto percentual (ou seja, ela será cumprida se ficar entre 1,75% e 4,75%), e a autoridade monetária fala agora em “trazer a inflação projetada em 4,0% para o redor da meta no horizonte relevante” (deixando de usar a expressão “centro da meta”, como já havia feito no comunicado divulgado após elevar a Selic para 13,25% ao ano).

O Copom diz que o IPCA não deve convergir para a meta mesmo com a continuação do clico de alta de juros e com a Selic mais alta por mais tempo (e acima do cenário de referência). Atualmente, o BC projeta uma taxa de juros de 13,25% ao ano no fim de 2022, 10,0% em 2023 e 7,50% em 2024; nessas condições, a inflação terminaria os respectivos anos em 8,8%, 4,0% e 2,7%, respectivamente. Já o mercado projeta um IPCA menor neste ano (8,5%), mas maior nos seguintes (4,7% e 3,25%).

“O Comitê avalia, com base nas projeções utilizadas e seu balanço de riscos, que a estratégia requerida para trazer a inflação projetada em 4,0% para o redor da meta no horizonte relevante conjuga, de um lado, taxa de juros terminal acima da utilizada no cenário de referência e, de outro, manutenção da taxa de juros em território significativamente contracionista por um período mais prolongado que o utilizado no cenário de referência”, diz a ata do Copom. “Dessa forma, a estratégia de convergência para o redor da meta exige uma taxa de juros mais contracionista do que o utilizado no cenário de referência por todo o horizonte relevante”.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.