Ifix fecha mais uma sessão no negativo e encerra semana com perdas de 0,58%

junho 10, 2022

O IFIX – índice que reúne os fundos imobiliários mais negociados na B3 – fechou a sessão desta sexta-feira (10) com queda de 0,14%, aos 2.813 pontos. Na sessão anterior, o índice fechou com baixa de 0,18%. Na semana, o indicador acumulou queda de 0,58%. O fundo Tordesilhas EI (TORD11) liderou a lista das maiores altas do pregão, com elevação de 1,69%. Confira os demais destaques de hoje ao longo do Central de FIIs.

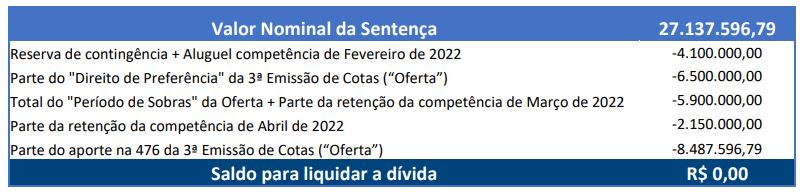

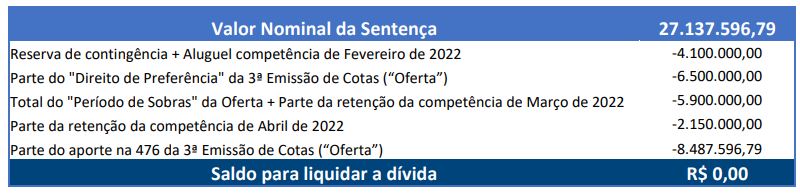

Em fato relevante divulgado nesta quinta-feira (9), o FII Hospital Nossa Senhora de Lourdes comunicou o pagamento da dívida de mais de R$ 27 milhões que tinha com a Rede D’Or, locatária do fundo.

A dívida foi resultado de uma ação iniciada pela empresa, que questionava o valor da locação do imóvel onde funciona o Hospital e Maternidade Nossa Senhora de Lourdes, no bairro do Jabaquara, zona sul de São Paulo (SP), que pertence ao fundo imobiliário.

Para quitar a pendência, o fundo utilizou a reserva de contingência da carteira e aprovou a terceira emissão de cotas, que captou cerca de R$ 23 milhões.

De acordo com comunicado ao mercado, o FII Hospital Nossa Senhora de Lourdes foi intimado a pagar também juros, multa e honorários referentes ao processo, mas os gestores prometem recorrer da obrigação.

Em função da dívida, o fundo optou pela retenção do dividendo que seria distribuído aos cotistas em maio. Em abril, a carteira já havia suspendido o repasse do rendimento.

Maiores altas desta sexta-feira (10)

| Ticker | Nome | Setor | Variação (%) |

| TORD11 | Tordesilhas EI | Outros | 1,69 |

| PATL11 | Pátria Logística | Logística | 0,94 |

| NCHB11 | NCH High Yield | Títulos e Val. Mob. | 0,93 |

| MORE11 | More Real Estate | Títulos e Val. Mob. | 0,9 |

| KNHY11 | KINEA HY | Títulos e Val. Mob. | 0,88 |

Maiores baixas desta sexta-feira (10):

| Ticker | Nome | Setor | Variação (%) |

| CARE11 | Brazilian Graveyard and Death Care | Outros | -2,56 |

| RCRB11 | Rio Bravo Renda Corporativa | Lajes Corporativas | -2,26 |

| PVBI11 | VBI Prime Properties | Lajes Corporativas | -2,17 |

| HGFF11 | CSHG FoF | Títulos e Val. Mob. | -1,49 |

| RBRF11 | RBR Alpha | Títulos e Val. Mob. | -1,38 |

Fonte: B3

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

XP assume como formador de mercado do Galapagos CRI (GCRI11)

O fundo Galapagos CRI anunciou, nesta quinta-feira (9), a contratação da XP Investimentos para a função de formadora de mercado das cotas da carteira.

Autorizado e cadastrado pela B3, o formador de mercado promove a liquidez de ativos negociados na Bolsa, mantendo de forma regular e contínua ofertas de compra e venda durante o pregão. Além de facilitar a negociação dos papéis, o formador de mercado também evita movimentos artificiais das cotações.

No comunicado ao mercado que confirma a contratação da XP, o Galapagos CRI não detalha os custos e o período previsto para a prestação de serviço.

Atualmente, a liquidez média diária das cotas do fundo é de R$ 232 milhões. Entre os fundos imobiliários, o maior volume hoje é do Kinea Índice de Preços (KNIP11), quase R$ 10 milhões.

Dividendos de hoje

Confira quais são os sete fundos imobiliários que distribuem rendimentos nesta sexta-feira (10):

| Ticker | Fundo | Rendimento |

| FIIB11 | Industrial Do Brasil | R$ 3,30 |

| VERE11 | Vereda | R$ 2,11 |

| EDFO11B | Ed. Ourinvest | R$ 1,49 |

| HABT11 | Habitat Recebíveis Pulverizados | R$ 1,40 |

| BRCO11 | Bresco Logística | R$ 0,65 |

| CRFF11 | Caixa Rio Bravo FoF II | R$ 0,59 |

| CXRI11 | Caixa Rio Bravo | R$ 0,55 |

Fonte: InfoMoney

Obs.: Tickers com final diferente de 11 se referem aos recibos e direitos de subscrição dos fundos.

Giro Imobiliário: analistas divergem sobre rumo da inflação; Fiagros ou FIIs, quem paga mais dividendos?

Dividendos de Fiagros de “papel” passam de 1% ao mês, mas ainda não desbancam FIIs

Com a possibilidade de a taxa Selic superar 13% ao ano na próxima reunião do Copom (Comitê de Política Monetária) e permanecer neste patamar por mais tempo do que esperado, uma nova classe de ativos inserida em um mercado crescente está entregando dividendos cada vez maiores e, por isso, ganhando espaço entre os investidores. São os Fiagro, fundos que investem nas cadeias produtivas agroindustriais. Mais especificamente, os Fiagros de “papel” que investem em CRAs (Certificados de Recebíveis do Agronegócio).

Os Fiagros são primos-irmãos dos FIIs, os fundos imobiliários. Possuem uma estrutura semelhante (ainda que haja diferenças) e os mesmos benefícios – entre os quais se destaca a isenção de Imposto de Renda sobre os rendimentos que distribuem.

Tal e qual vem acontecendo com os FIIs, em que os fundos focados em recebíveis (CRIs, ou Certificados de Recebíveis Imobiliários) são os que chamam mais atenção no momento, graças aos rendimentos polpudos, os Fiagros de CRAs também estão no foco atualmente.

Com tantas semelhanças, os investidores, a essa altura, se perguntam que fundos rendem mais: Fiagros de CRAs ou FIIs de CRIs? Um levantamento exclusivo da Quantum Axis, realizado a pedido do InfoMoney, demonstra que praticamente todos os Fiagros de CRAs listados na B3 tiveram taxa de retorno com dividendos (dividend yield) crescente do início do ano para cá. Mas, na média, não foi o suficiente para superar o rendimento dos FIIs de CRIs.

Inflação chegou ao pico? Após IPCA de maio desacelerar, analistas se dividem sobre próximos passos do Banco Central

O avanço do Índice de Preços ao Consumidor (IPCA) de maio, de 0,47% na comparação com abril, foi menor do que o mercado esperava (o consenso Refinitiv apontava para uma alta de 0,6%). Foi a primeira taxa mensal abaixo de 1% desde janeiro e a variação mais baixa desde abril de 2021.

Agora os analistas estão divididos: de um lado, estão os que acreditam que a inflação chegou ao pico, enquanto do outro há aqueles que apostam em preços elevados ao longo de 2022. Logo, também não há um consenso sobre quais devem ser os próximos passos do Banco Central em relação aos juros.

“A inflação agora não só está muito alta, como também muito disseminada”, afirmou o economista Alberto Ramos, em análise para o Goldman Sachs. No acumulado de 12 meses, o IPCA desacelerou de 12,13% para 11,73% em maio. Mas o banco acredita que a inflação deve permanecer acima de 10% até outubro de 2022 e acima de 8% até março de 2023.

“O amplo e provavelmente duradouro choque nos preços das commodities e nos custos de logística e de produção devem manter a inflação ao consumidor pressionada para cima no curto prazo”, escreveu Ramos.

O IPCA de maio refletiu uma desaceleração nos preços administrados, de 15,04% em abril para 12,10% em maio.

A XP revisou levemente para baixo a projeção para junho após o dado do IPCA, de 0,69% para 0,66%. Para o ano, a projeção da casa é inflação de 9,2%.

Porém, o núcleo da inflação subiu mais do que no mês anterior, com a inflação de serviços avançando 8,02% em maio ante 6,94% em abril.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.