60% ações, 40% renda fixa: por que tradicional estratégia de investimento americana parou de funcionar?

outubro 26, 2022

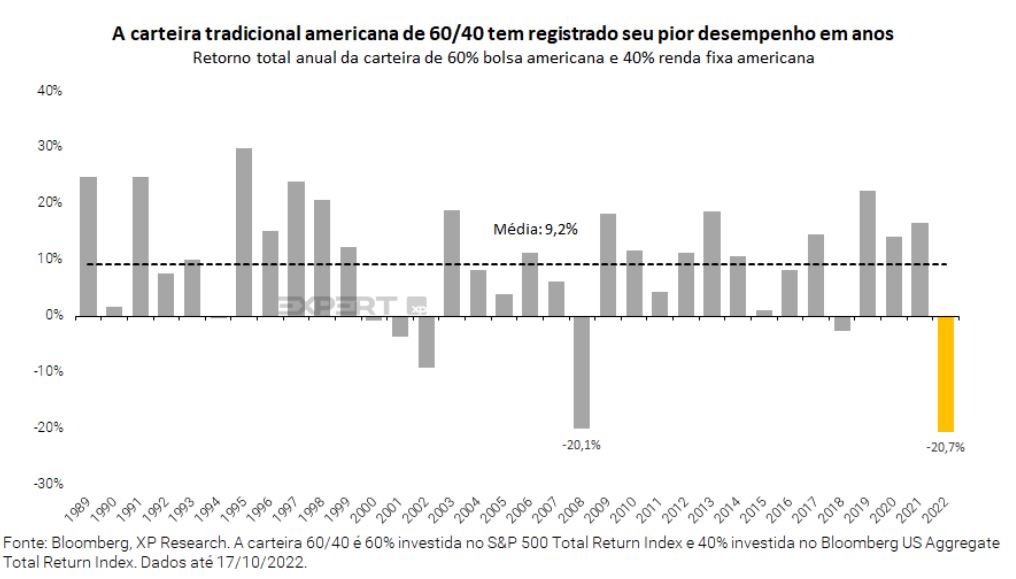

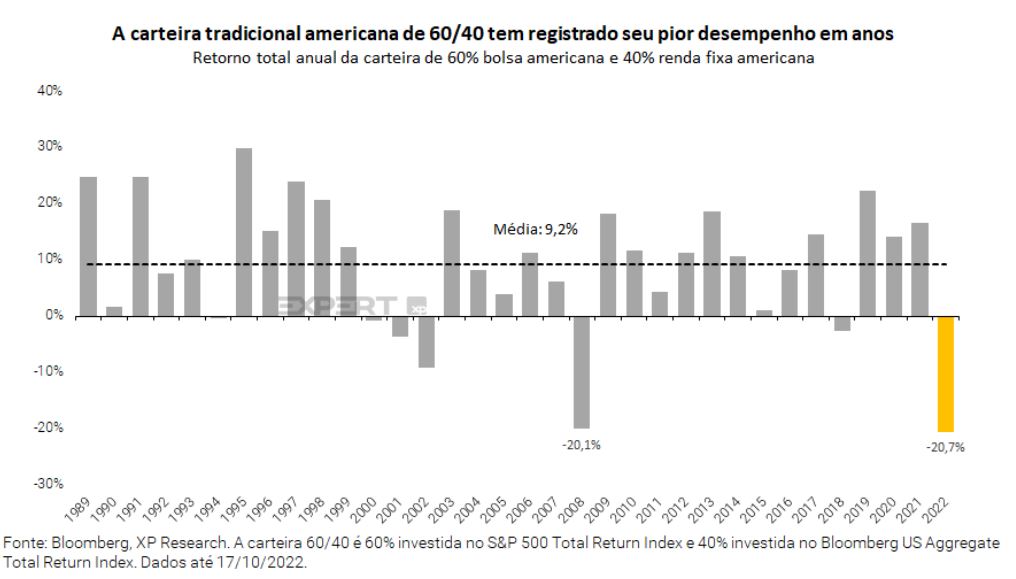

Bastante conhecida entre os investidores internacionais, especialmente nos Estados Unidos, a tradicional estratégia de investimento 60-40 não resistiu ao atual cenário macroeconômico global e amarga em 2022 o pior desempenho das últimas décadas.

Menos conhecido no Brasil, o modelo sugere um portfólio composto por 60% de ações e 40% de títulos de renda fixa. A correlação negativa entre os dois tipos de ativos por anos assegurou ao investidor uma carteira de investimento equilibrada e com menor risco, explica relatório da XP assinado por Rodrigo Sgavioli, Clara Sodré e Nathália de Sá.

CONTINUA DEPOIS DA PUBLICIDADE

“Ou seja, quando um [tipo de ativo] subia, o outro caía”, explica o estudo. “Esse comportamento era o que vinha permitindo aos investidores do 60-40 terem portfólios com risco mais controlado e com uma certa proteção a cenários de maior estresse nos mercados, principalmente no de ações”.

A receita de sucesso, porém, não tem sido eficiente em 2022. Pelo contrário. Até o dia 17 de outubro, a tradicional estratégia apresentava queda de 20,7%, o pior retorno do modelo em quase 100 anos e abaixo da média de 9,2% registrada desde 1989, de acordo com o relatório da XP.

A explicação para o desempenho negativo dos portfólios 60-40 em 2022 está exatamente no impacto do atual cenário macroeconômico no comportamento das ações e dos títulos de renda fixa.

Segundo Sgavioli, a pior queda conjunta do mercado de ações e de renda fixa dos Estados Unidos nas últimas décadas reflete a inflação de quase 9% ao ano no país, além da expectativa de que os juros locais de 10 anos alcancem 5%.

CONTINUA DEPOIS DA PUBLICIDADE

Diante das expectativas, a correlação entre os dois tipos de ativos – que normalmente é negativa, indicando que eles se movimentam em direções opostas – mudou de sinal e passou a ser positiva, dado que ambos estão se movimentando juntos para o mesmo lado. E esse lado é o da queda.

A correlação entre a renda fixa e a renda variável, que nos últimos dez anos foi de -25% nos Estados Unidos, passou para +50% no curto prazo, mostra o relatório.

Nível atual de inflação derruba estratégia 60-40

A inflação nos Estados Unidos alcançou, em 2022, os maiores níveis das últimas 40 décadas, detalha Clara Sodré, analista da XP. Para conter o avanço dos preços, o Fed (banco central norte-americano) tem promovido elevações nas taxas de juros, postura que normalmente afeta os investimentos.

“Para a renda variável, juros mais altos significam custo de capital maior, e ativos de risco sofrem nesse tipo de ambiente”, lembra Clara. “Já a renda fixa tem sofrido pela marcação a mercado. Na medida em que os juros sobem, o preço dos títulos cai”.

Via de regra, entre a data de aplicação e o resgate de um papel de renda fixa, seu preço varia de acordo com as condições de mercado e das taxas de juros. Quando os juros caem, a tendência é de que o preço dos papéis suba. Mas o contrário também é verdadeiro: em períodos de alta dos juros, como é o caso atualmente, os preços dos títulos recuam – e os investidores podem perder dinheiro se os venderem antes do vencimento.

Alguns estudos, no entanto, demonstram que não é apenas o aumento dos juros que levou a correlação entre ações e títulos de renda fixa para o campo positivo – quando os ativos sobem ou caem juntos. A explicação está nos altos níveis de inflação.

“O aumento na inflação corrente e na expectativa de elevação dos preços leva a um menor valor presente dos preços dos títulos, uma vez que a maioria dos papéis tem taxas prefixadas”, lembra Nathália. “E a única forma de manter um rendimento semelhante tanto para comprador como para o detentor do título é reduzindo o preço atual”.

Nos preços das ações, pontua a analista, o efeito não é tão óbvio, pois assim como a inflação mais alta pode aumentar as expectativas de lucros e dividendos das empresas, acima de um certo patamar há uma limitação de repasse nos preços pelas empresas, pondera. A dinâmica implica em uma maior taxa de desconto no cálculo do preço justo das ações, diminuindo o valor presente.

Diversificação se torna ainda mais necessária

Na avaliação de Sgavioli, o investidor brasileiro deve levar em consideração o atual desempenho da estratégia 60-40 nos Estados Unidos e buscar cada vez mais opções de diversificação do portfólio.

CONTINUA DEPOIS DA PUBLICIDADE

“Com mais classes de ativos – além de ações locais e renda fixa – que se comportem de forma pouco correlacionadas até mesmo em cenários mais adversos”, recomenda. “[É preciso] buscar retornos excedentes em um cenário em que todos as classes de ativos caminham em uma mesma direção, principalmente quando em quedas das ações e da renda fixa”.

O analista da XP sugere inclusive uma diversificação geográfica do portfólio, ou seja, a alocação em ativos de outros países que também podem se comportar de forma distinta dos investimentos locais.

“No caso do Brasil e de outros países emergentes, em geral, a alocação em diferentes estratégias, com parcela em fundos de gestão ativa e em outras regiões globais se torna quase mandatória”, afirma Sgavioli.

Ele cita, por exemplo, os conhecidos fundos multimercados que são, segundo o analista, uma excelente opção de diversificação. Com um nível de risco médio entre a renda fixa e a renda variável, as carteiras possuem diferentes estratégias que operam diversos instrumentos financeiros em diferentes mercados, pontua.

“O que parece não ser tão difundido no Brasil são os fundos multimercados globais, que possuem característica similares ou praticamente iguais aos dos nossos gestores brasileiros”, destaca. “Com a diferença de ser uma indústria mais longeva, que inclusive inspirou a criação dos nossos fundos multimercados brasileiros na década de 90”, finaliza.