27 FIIs chegam ao fim do ciclo de alta dos juros com dividendos acima da Selic; confira a lista completa

setembro 21, 2022

O Comitê de Política Monetária (Copom) do Banco Central interrompeu o ciclo de alta da taxa básica de juros e manteve a Selic em 13,75% ao ano, após 12 elevações seguidas. Durante o período de alta dos juros, as aplicações de renda fixa se tornaram mais rentáveis e atrativas, mas alguns fundos imobiliários resistiram ao aperto monetário e ofereceram rendimentos acima da taxa.

Levantamento com dados da plataforma Economatica mostra que, dentre os fundos imobiliários mais negociados na B3, 27 apresentam um dividend yield (taxa de retorno com a distribuição de dividendos) acima de 13,75% em 12 meses.

O número atual de FIIs com retorno superior à Selic é maior do que os 24 registrados em agosto, segundo o mesmo estudo, realizado na sequência da reunião em que o Copom elevou a taxa básica de juros para 13,75% ao ano.

A explicação para o aumento no número de fundos com retornos maiores do que a taxa Selic passa inicialmente pela nova composição do Ifix – índice dos FIIs mais líquidos da B3, que serve como base para o estudo.

No início de agosto, a nova carteira teórica do indicador elevou de 106 para 108 o número de FIIs, trazendo como novidade, por exemplo, o Cartesia Recebíveis (CACR11) – que tem um dividend yield de 16,46% e não fazia parte da lista anterior.

Outro fator que explica o aumento do número de fundos com retornos maiores do que a Selic é a data da realização da reunião do Copom, que serve de referência para a compilação do retorno dos FIIs.

Em agosto, o colegiado finalizou o encontro no dia 3 – quando apenas pouco mais da metade dos fundos havia anunciado os rendimentos daquele período. É diferente da reunião deste mês, que ocorre em um momento em que praticamente todos os fundos já distribuíram os dividendos de setembro – referentes às receitas de agosto.

Desta forma, a nova lista dos FIIs com dividend yield acima da taxa Selic é encabeçada pelo Riza Akin (RZAK11), com uma taxa de 19,11%. Riza Arctium Real Estate (ARCT11), Urca Prime Renda (URPR11) e Valora Hedge Fund (VGHF11) aparecem na sequência, com ganhos na casa dos 17%. Confira as 27 carteiras encontradas no levantamento:

| Ticker | Fundo | Tipo | Dividend Yield em 12 meses (%) |

| RZAK11 | Riza Akin | Títulos e Val. Mob. | 19,11 |

| ARCT11 | Riza Arctium Real Estate | Híbrido | 17,94 |

| URPR11 | Urca Prime Renda | Outros | 17,61 |

| VGHF11 | Valora Hedge Fund | Títulos e Val. Mob. | 17,19 |

| AFHI11 | AF Invest Cri | Títulos e Val. Mob. | 16,59 |

| NCHB11 | NCH High Yield | Títulos e Val. Mob. | 16,50 |

| CACR11 | Cartesia Recebíveis Imobiliários | Títulos e Val. Mob. | 16,43 |

| VGIP11 | Valora IP | Outros | 16,36 |

| ARRI11 | Átrio Reit Recebíveis | Títulos e Val. Mob. | 16,31 |

| OUJP11 | Ourinvest JPP | Títulos e Val. Mob. | 16,12 |

| VCJR11 | Vectis Juros Real | Títulos e Val. Mob. | 16,01 |

| DEVA11 | Devant | Títulos e Val. Mob. | 15,67 |

| PORD11 | Polo Recebíveis | Títulos e Val. Mob. | 15,66 |

| HCTR11 | Hectare | Outros | 15,33 |

| KNIP11 | KINEA IP | Títulos e Val. Mob. | 15,25 |

| HSAF11 | HSI Ativos Financeiros | Títulos e Val. Mob. | 14,91 |

| KNHY11 | KINEA HY | Títulos e Val. Mob. | 14,81 |

| RZTR11 | Riza Terrax | Híbrido | 14,76 |

| VSLH11 | Versalhes Recebíveis Imobiliários | Outros | 14,65 |

| RBRY11 | RBR CRI | Títulos e Val. Mob. | 14,37 |

| PLCR11 | Plural Recebíveis Imobiliários | Híbrido | 14,28 |

| BCRI11 | Banestes CRI | Títulos e Val. Mob. | 14,27 |

| BARI11 | BARIGUI | Títulos e Val. Mob. | 14,23 |

| RECR11 | REC Recebíveis | Títulos e Val. Mob. | 14,15 |

| KNSC11 | Kinea Securities | Títulos e Val. Mob. | 14,12 |

| FEXC11 | BTG Pactual Fundo de CRI | Títulos e Val. Mob. | 13,91 |

| CVBI11 | VBI CRI | Títulos e Val. Mob. | 13,85 |

Fonte: Economatica – 20/09/2022

Não basta comparar os dividendos dos FIIs com a Selic

Embora reconheça que a movimentação da Selic possa influenciar na decisão do investidor, Marcelo Fayh, autor do livro Método Fayh: Descubra Como Escolher os Melhores Fundos Imobiliários do Mercado e Viva de Renda, lembra que a taxa não é a melhor métrica para analisar a atratividade dos fundos imobiliários.

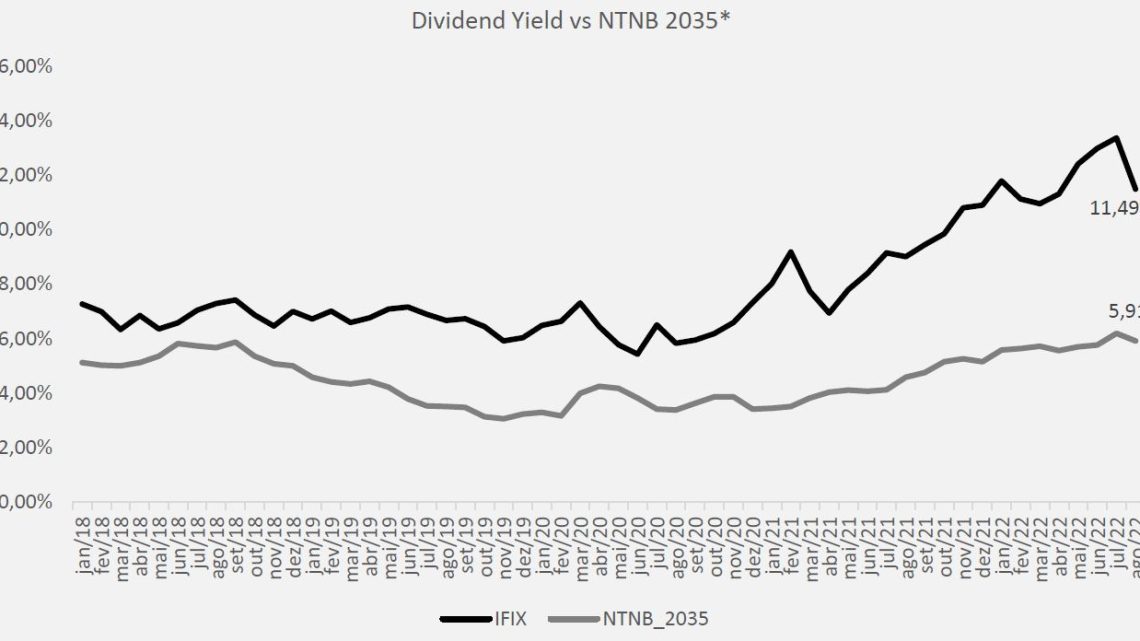

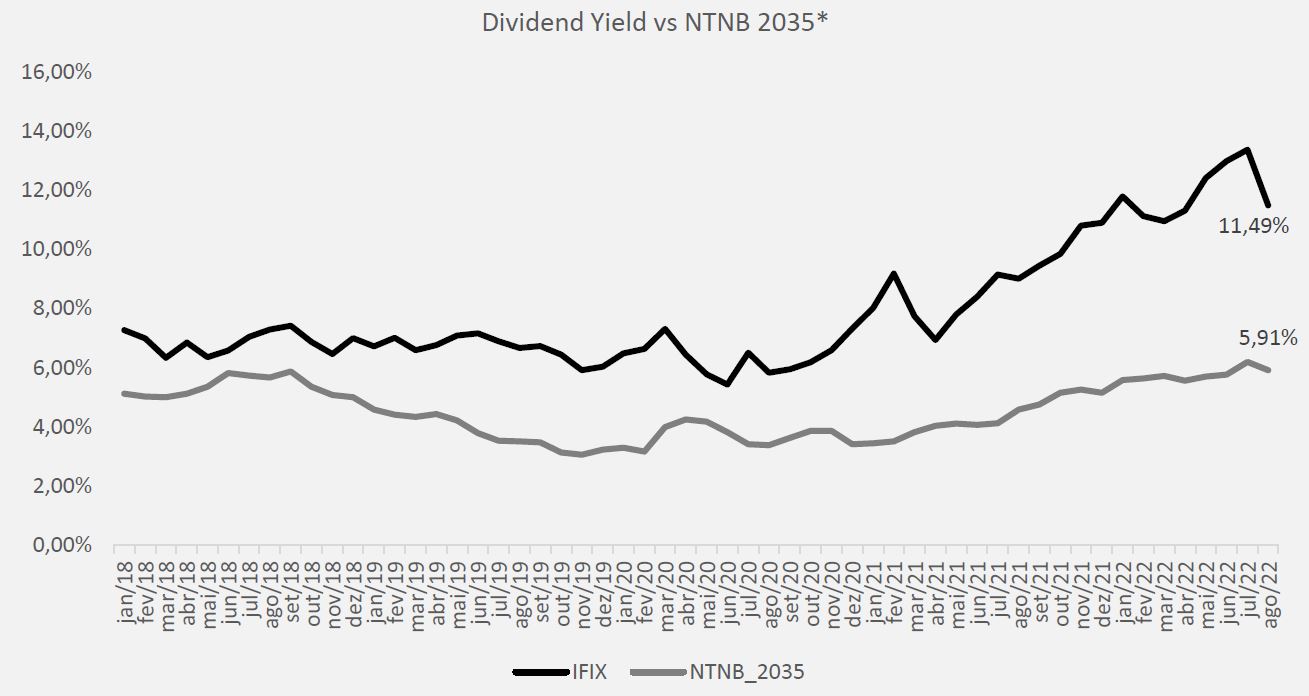

Em entrevista ao Liga de FIIs, programa produzido pelo InfoMoney, ele sugeriu a comparação com a curva de juros de longo prazo, que pode ser representada pelos rendimentos da NTN-B com vencimento em 2035, título público emitido pelo governo federal e atrelado à inflação. Neste cenário, os FIIs também apresentam um cenário favorável.

Tomando como base os dados do Flow Imobiliário – relatório da mesa de FIIs da XP – o spread (diferença) entre o dividend yield médio do Ifix no final de agosto (11,49% em 12 meses) e o rendimento do título público na mesma data ficou em 5,58 pontos percentuais, conforme sinaliza o gráfico abaixo:

Apesar do recuo do spread entre julho e agosto (de 7,18 pontos percentuais para 5,57), a diferença atual do dividend yield médio do Ifix em relação aos rendimentos da NTN-B com vencimento em 2035 se manteve acima da média histórica, de 3,38%.

Na avaliação de Fayh, a comparação só reforça a tese de que os fundos imobiliários seguem como um investimento bastante atrativo no momento, mesmo com a valorização das cotas observada nas últimas semanas.

“É claro que há dois meses o investidor teve a oportunidade de comprar fundos que estavam muito baratos”, relembra. “Hoje já não há tantas oportunidades como em julho, mas o momento ainda é muito bom para investir em fundos imobiliários”, completa.

Em agosto, o Ifix registrou alta de 5,76%, o melhor resultado mensal de 2022. O forte desempenho foi puxado especialmente pelos fundos de “tijolo”, aqueles que investem diretamente em imóveis e foram os mais prejudicados pelas restrições impostas pela pandemia da Covid-19.

Em paralelo à disseminação da doença, a elevação dos juros no País – que saltaram de 2% para os atuais 13,75% ao ano em 18 meses – tornou a renda fixa mais rentável, atraindo os investidores da renda variável, inclusive os de fundos imobiliários. O movimento favoreceu a desvalorização dos FIIs.

A aproximação do fim do aperto monetário – ciclo de alta dos juros – acionou o gatilho do mercado, que passou a observar ativos mais descontados, como os fundos imobiliários, que já acumulam nove semanas seguidas de ganhos.

Leia mais:

O que esperar da Selic agora?

Apesar do aparente fim do ciclo de alta da Selic, Fabricio Silvestre, economista da casa de análises TC, afirma que ainda é cedo para falar em corte dos juros no País.

Na avaliação do especialista, o Copom deve manter a taxa de juros em 13,75% até pelo menos o segundo trimestre de 2023, a depender da evolução dos preços das commodities e da atividade ao redor do mundo.

Mesmo com o arrefecimento da inflação nos últimos meses, Silvestre afirma que a batalha do Banco Central para conter a elevação dos preços ainda não terminou.

De acordo com o último Boletim Focus, do Banco Central, o mercado reduziu pela décima segunda semana consecutiva a projeção para o IPCA de 2022, de 6,4% para 6%. Para 2023, a expectativa é de uma inflação de 5,01% e, em 2024, 3,5%. Todas as projeções se mantêm acima da meta do governo, de 3%.

“As dificuldades para a autoridade monetária ainda são grandes devido ao cenário inflacionário que, mesmo apresentando uma melhora sensível nos últimos três meses, ainda traz cautela no que diz respeito aos movimentos de política monetária”, pontua.

O economista pondera que o esforço que deverá ser empregado pelo Banco Central a partir de agora não significa necessariamente novas elevações da Selic.

Confira mais análises sobre o impacto da decisão do Copom nos fundos imobiliários na edição desta terça-feira (21) do Liga de FIIs. Produzido pelo InfoMoney, o programa vai ao ar todas as terças-feiras, às 19h, no canal do InfoMoney no Youtube. Você também pode rever todas as edições passadas.